조수홍 NH투자증권 연구원은 “현대차를 중심으로 글로벌 협업(GM·Waymo 등) 연결고리가 더 확대될 것으로 예상된다”며 “앞으로 글로벌 경쟁 구도 개편 과정에서 현대차의 브랜드 위상이 강화하면서 밸류에이션 상승으로 연결될 수 있을 것”이라고 말했다.

|

그는 “중장기 Legacy 간 높이기 위한 글로벌 협업 과정에서 현대차 브랜드 위상 강화(Legacy간 차별화 확대)가 기대된다”며 “신규 목표주가는 30%의 할인율(기존 대비 10% 축소)을 적용했다”고 설명했다.

그는 이어 “협업 성과 가시화와 글로벌 경쟁 구도 재편 과정에서 주가 할인율은 점차 축소될 수 있을 것”이라며 “할인율을 모두 제거할 시 이론적 목표주가는 약 50만원까지 상향 조정될 수 있다”고 덧붙였다.

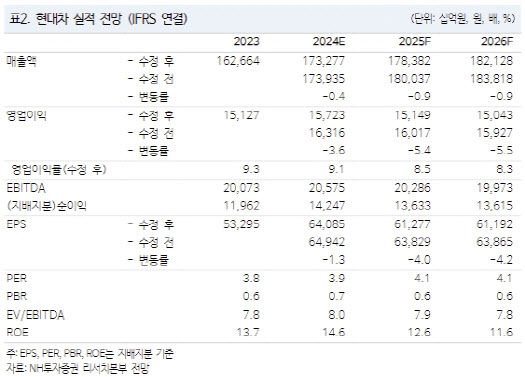

조 연구원은 현대차의 3분기 매출액을 전년 동기 대비 3.8% 증가한 42조 5412억원, 같은 기간 영업이익을 4.5% 늘어난 3조 9920억원으로 각각 예상했다. 글로벌 수요둔화 영향 외에도 임단협 영향(파업 등 국내공장 가동률 하락·임금상승분 반영) 등을 적용했다.

기말환율 하락에 따라 판매보증충당금 환입 규모가 클 것으로 예상해 3분기 영업이익률은 9.4%로 2분기와 유사할 것으로 예상했다. 그러나 판매보증 충당금을 제거한 수정 영업이익률은 10.5%로 분기 중 가장 낮은 수준이다.

조 연구원은 “글로벌 수요둔화 외에도 3분기 계절적 영향요인들이 반영될 것으로 예상하기 때문”이라며 “올 4분기도 3분기와 유사한 수준의 수정 영업이익률이 전망된다”고 말했다.