박현진 신한금융투자 연구원은 이날 보고서에서 “2021년 4분기 연결 매출 5632억원, 영업이익 1824억원으로 매출은 당사 추정치에 부합했으나 영업이익이 당사 추정치와 컨센서스를 큰 폭으로 상회했다”며 “11~12월 계절적 성수기 효과와 내수 패션 소비 호조가 동반되면서 호실적을 달성했다”고 분석했다.

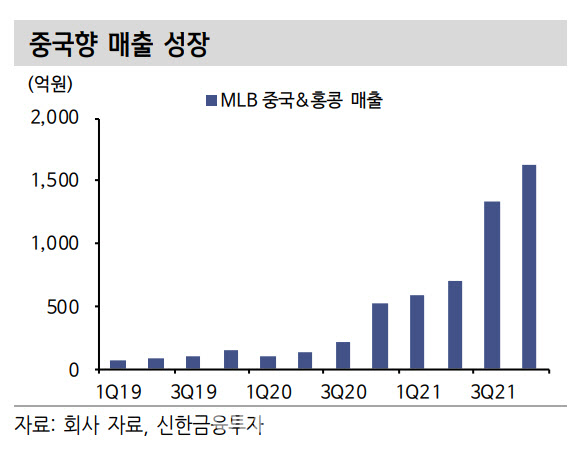

이어 “브랜드별로는 디스커버리 16%, MLB 134%, MLB키즈 60% 로 전년 대비 성장하면서 전 브랜드가 시장 평균을 웃도는 성장률을 보였다”며 “중국과 홍콩향 매출이 1636억원에 달하면서 전년 동기 대비 200% 이상 성장했다”고 설명했다. MLB 점포 출점 효과가 중국 매출 볼륨 증대로 이어지는 양상이라는 분석이다. 중국향 도매 매출 증가로 이익 레버리지 폭이 예상치를 상회하면서 어닝 서프라이즈를 기록했다고 박 연구원은 분석했다.

|

박 연구원은 “중국 MLB와 MLB키즈 점포가 1월 기준 521개까지 증가한 것으로 파악된다”며 “이는 작년 4분기 대비 27개 순증한 것이며 이런 추세라면 2022년 1분기내 80개 내외 매장 출점에는 무리가 없을 것”이라고 예상했다. 이어 “출점 효과가 둔화됨에 따라 중국향 MLB 매출 성장률도 둔화되는 점에 주의를 기울여야 한다”며 “중국 내 매장당 매출은 평균 3억원 내외인 것으로 추정되며 계절성을 감안할 때 매장당 매출의 특이한 변곡점이 보이진 않는다. 아직까진 안정적으로 기존 점포 효율도 따라 올라오고 있다”고 설명했다.

박 연구원은 “중국발 소비 둔화 우려에도 점포 확장을 통한 매출 증가가 강하다”며 “성장률 둔화가 주가 모멘텀을 떨어뜨리는 요인이 되지만 독보적인 성장률을 보여주는 소비재 기업으로 대장주 입지는 변하지 않을 것”이라고 강조했다.

![전쟁 거의 끝…트럼프 한 마디에 뉴욕증시 일제히 상승[뉴스새벽배송]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000275t.jpg)

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)