1일 투자은행(IB) 업계에 따르면 JT저축은행 지분 100%를 보유한 일본 J트러스트그룹은 오는 15일 주관사인 김앤장을 통해 JT저축은행의 매각 본입찰을 진행할 예정이다.

현재 본입찰 참여 후보로 전북은행·광주은행 등을 거느린 JB금융지주(175330)와 군인공제회 자회사(지분율 80.4%)인 한국캐피탈이 유력시된다. IB 업계 관계자는 “JB금융과 한국캐피탈 모두 JT저축은행 인수에 적극적이고 본입찰 참여도 긍정적으로 검토 중인 것으로 안다”고 전했다.

반면 매도자 측으로부터 투자 안내문(티저 레터)을 받았던 국내 1위 경영 참여형 사모펀드(PEF) 운용사인 MBK파트너스는 인수전 참여 의지가 약한 것으로 파악됐다. 대부업체 리드코프도 JT저축은행 노조 반발 등을 고려해 아직 본입찰 참여 여부를 저울질하고 있다.

|

리스·할부 금융업 등을 하는 한국캐피탈은 저축은행을 인수하면 기존 캐피탈 사업과 시너지 효과를 기대할 수 있다.

향후 변수는 사모펀드 등 재무적 투자자(FI)의 본입찰 참여 여부다. 최근 효성캐피탈 인수전에 뛰어들었다가 본입찰에서 발을 뺀 국내 사모펀드 운용사인 뱅커스트릿프라이빗에쿼티(PE) 등이 후보군으로 거론된다.

인허가권을 쥔 금융 당국은 일반적으로 기존 금융업을 하는 회사가 금융사 매물을 인수하는 것을 선호한다. 인수한 회사를 향후 재매각해야 하는 사모펀드와 달리 안정감이 있고 관리가 수월하기 때문이다.

금융 당국 관계자는 “금융지주회사와 캐피탈, 사모펀드, 대부업체 등 대주주의 특성에 맞게 심사 기준이 조금 다를 뿐 특정 업종을 더 까다롭게 심사하지는 않는다”라면서도 “금융지주사는 이미 검증된 회사인 만큼 대주주 적격성 심사 때 볼 게 거의 없다”고 했다.

만약 JB금융이 JT저축은행을 인수하면 국내 8개 은행계 금융지주사 중 신한·KB·NH·하나·BNK금융지주 등 6개사를 제외하고 우리금융과 DGB금융만 저축은행 자회사를 거느리지 않는 금융지주사로 남게 된다. 다만 우리금융지주의 경우 아주저축은행 지분 100%를 보유한 아주캐피탈의 자회사 편입이 사실상 시간 문제라는 평가를 받는다.

JT저축은행은 2006년 예아름저축은행으로 설립돼 2008년 스탠다드차타드(SC)그룹에 경영권이 넘어갔다가 2015년 일본 J트러스트그룹이 다시 지분 100%를 인수해 현재까지 운영해 왔다. J트러스트는 JT저축은행의 대출 자산 증가로 자본금 확대 필요성이 커지고, 인도네시아·캄보디아 등 동남아시아 지역 자회사의 실적 악화로 인해 추가 자금 지원이 시급해지자 한국 내 은행 매각을 결정한 것으로 분석된다.

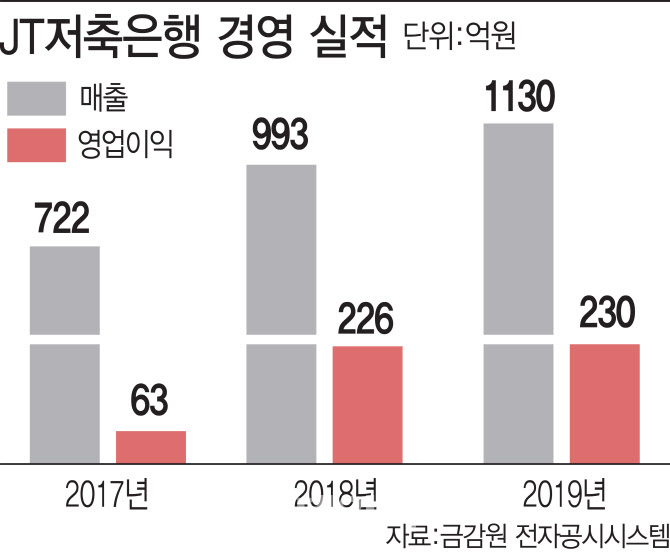

JT저축은행은 국내 저축은행 79개 중 자산 규모 15위인 중상위권 은행으로, 지난해 영업이익 230억원, 당기순이익 181억원을 각각 기록했다. 금융회사의 매각 가격 산정 기준이 되는 순자산(자산-부채)은 작년 말 기준 1267억원이다.

과거 거래 사례를 고려해 주가순자산비율(PBR·전체 주식 가치를 순자산으로 나눈 값) 1.2배를 적용하면 예상 거래 가격이 1500억원 안팎, 본사가 경기 성남시에 위치한 JT저축은행의 영업 구역 프리미엄을 붙이면 이보다 높은 금액에 거래가 이뤄질 것으로 예상된다.