8일 양해정 DS투자증권 연구원은 “이번 시장의 조정이 반등의 실마리를 찾는 시기도 FOMC 이후가 될 것”이라며 “FOMC에서 금리 동결시 금리 하락과 달러화 약세가 진행되면서 유가 상승의 부담이 일정 부분 상쇄될 수 있을 것”이라고 기대했다.

7일(현지시간) 뉴욕상업거래소에서 10월 인도분 미국 서부텍사스산원유(WTI) 선물 가격은 배럴당 86.87달러로 전날보다 0.8% 하락했다. 10거래일 만에 상승세가 멎긴 했지만 여전히 높은 수준이다. 파레토증권의 상품 애널리스트인 나디아 마틴 위겐은 블룸버그통신에 “러시아의 우크라이나 침공 이후 첫 달처럼 브렌트유가 배럴당 100달러를 넘을 수 있다”고 전망할 정도다.

양 연구원은 “금리, 유가, 달러화 긴축이 본격화되면서 시장에 부담으로 작용하는 변수”라며 “유가와 달러화가 동반 상승하는 경우는 그리 흔한 경우는 아니다”라고 평가했다. 그는 “보통 유가와 달러화는 반대로 움직이는 변수로 달러화가 강세일 때는 유가가 하락하면서 부담을 상쇄시켰지만 동반 상승하면서 부담을 더 키우고 있다”라고 우려했다.

이어 그는 “금리도 달러화와 함께 움직이는 만큼 유가와 반대로 움직이는 변수”라면서도 “하지만 아직 긴축 영향을 벗어나지 못했고 유가와 함께 시장 부담을 키우고 있다”고 설명했다.

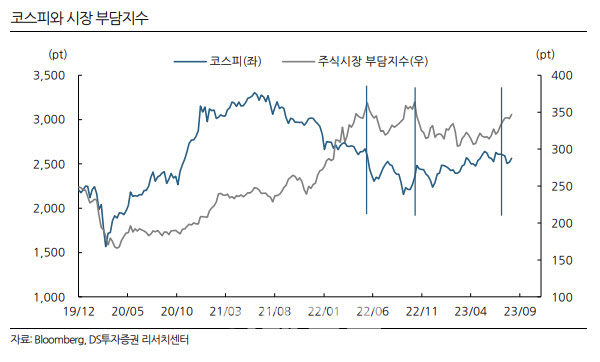

양 연구원은 “금리, 유가, 달러화를 이용해 산정한 주식시장 부담지수를 보면 9월 들어 상승이 가팔라졌다”면서 “유가 상승의 영향이 가장 컸다”고 말했다.

그런데 주식시장 부담지수가 높을 때 시장 조정이 있었던 만큼 더 높아질 가능성이 있는가를 판단할 필요가 있다는 설명이다. 그는 “상호 간에 상쇄만 되면 시장은 부담이 낮아진다”며 “유가는 공급 변수로 금융시장 정책 영향에서 가장 통제하기 어렵다”고 분석했다.

양 연구원은 “그렇다면 금리와 달러화인데 이는 모두 FOMC 향방에 달려있다”면서 “이번 시장의 조정이 반등의 실마리를 찾는 시기도 FOMC 이후가 될 것”이라고 덧붙였다.

|