|

29일 정부에 따르면, 금융당국과 관계부처 등은 현재 실제 상환방식과 무관하게 8년으로 규정돼 있는 주거용 오피스텔의 DSR 원금 산정 방식을 일반 주담대 산정 방식을 준용해서 바꾸기로 했다. 금융당국 관계자는 “최대한 많은 이들이 주담대에 준해서 대출을 받을 수 있도록 하는 데 방향성을 정하고 세부 방안을 검토하고 있다”면서 “부처 간에 방향성에 대한 공감대가 있어 발표가 늦지는 않을 것”이라고 말했다.

금융당국은 주거용 주담대 담보대출 차주가 주담대 차주에 견줘 크게 불이익을 받지 않는 선으로 DSR 원금 산정 방식을 개선할 계획이다. 또 다른 금융당국 관계자는 “주담대 체계를 준용하되 100% 동일하지는 않고 비슷하게 가져가는 방안을 고려 중”이라며 “이자만 내는 거치식에 혜택을 많이 주는 것은 아니고 실제 불합리한 부분을 개선할 예정”이라고 했다.

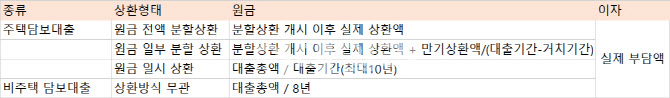

현 주담대의 DSR 원금 산정 방식은 3가지다. ‘원금을 전액 분할상환’하는 경우 분할상환 개시 후 실제 상환액을 반영한다. 또 일부만 원금을 나눠 갚으면, ‘분할상환 개시 후 실제 상환액+만기상환액’을 ‘대출기간-거치기간’으로 나눠, 원금을 일시 상환하는 거치식은 총대출액을 최대 10년의 대출기간으로 나눠 각각 계산한다. 크게 보면 모두 실제 만기를 반영하는 구조다.

|

정부가 주거용 오피스텔 DSR 산정식을 개선하는 이유는 주거용 오피스텔의 DSR 원금 산정 방식이 불합리하기 때문이다. DSR은 차주의 실제 상환 능력에 맞춰 대출을 제한하는 개념이다. 문제는 주거용 오피스텔이 실제 담보대출 만기와 무관하게 DSR 원금을 계산할 때 만기를 일률적으로 8년으로 적용하고 있다는 점이다. 주거용 오피스텔 담보대출을 20년이든 30년으로 빌리든 DSR 계산 시 원금이 ‘대출총액/8년’으로 계산된다. 이렇게 되면 만기가 짧아져 매년 상환해야 할 원리금이 늘어난다. DSR 규제에 막혀 주거용 오피스텔 담보대출을 빌리기 어려운 이유다.

주거용 오피스텔은 실질은 주택과 큰 차이가 없다. 과거 2020~2021년 부동산 가격 급등기 때 20·30대 청년이나 신혼부부들이 최초로 내집을 마련하는 과정에서 가격이 높은 아파트에 대한 대안으로 많이 매수하기도 했다. 거주 목적으로 사용하기 위해 전입신고를 하는 경우 세법상 ‘주택 수’에도 포함된다. 종합부동산세 등 보유세와 양도세를 매길 때도 보유 주택수로 산정한다. 다만, 취득세를 낼 때는 무주택을 기준으로 아파트(1.1~3.5%)보다 높은 4.6%를 낸다.

반면 주거용 오피스텔은 주택법상 ‘주택’이 아니기 때문에 대출을 받을 때는 ‘비주택’으로 분류된다. 주거용 오피스텔을 담보로 하는 대출 역시 비주택담보대출로 분류된다. DSR 원금 계산 시 일반 주담대와 다른 ‘만기 8년’을 적용하는 이유다. 주택법상 주택은 단독주택과 공동주택을 말한다. 공동주택은 아파트, 연립, 다세대다. 주택법상 오피스텔은 주거용이든 일반(상업용) 오피스텔이든 생활형숙박시설와 기숙사, 노인복지시설과 함께 준주택으로 분류된다. 이 때문에 주거용 오피스텔 투자자들은 세금은 주택으로 내면서 대출에서는 비주택으로 차별받는다고 DSR 개선을 주장해왔다.

주거용 오피스텔과 업무용 오피스텔을 구별하는 문제는 고민거리다. 주거용이라고 해놓고 실제 업무용으로 사용하거나 반대의 경우도 있어서다. 김효선 NH농협은행 부동산수석위원은 그러나 “(구별 기준은) 전입신고 여부를 볼 거 같다”며 “전입신고가 돼 있으면 주거용 그렇지 않으면 상업용으로 볼 거 같다”고 예상했다.

![한 놈만 아득바득 이 갈던 명재완에...별이 졌다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021000001t.jpg)