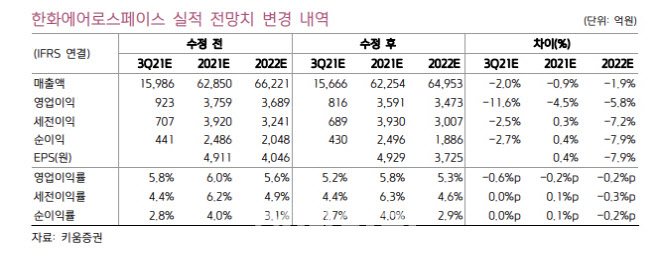

김지산 키움증권 연구원은 “한화에어로스페이스의 3분기 영업이익은 전년 동기보다 13% 줄어든 816억원 수준으로 전망된다”면서 “시장기대치(893억원)을 밑돌 것”이라고 내다봤다.

|

이어 김 연구원은 “한화에어로스페이스는 항공기 인도대수 추이와 함께 민수 장기공급계약(LTA·Long Term Agreement) 실적이 완만하게 회복되고, 신형 고속정(PKX) 프로젝트 위주로 군수 매출이 증가할 것”이라면서 “디펜스는 K9 개량 프로젝트 등 내수 매출이 실적을 방어하고 있고, 노르웨이,핀란드, 호주 등 해외 수주 재개 기대감이 유효하다”고 설명했다.

다만 테크윈 부문에서 미국 B2B 매출 호조 기조가 이어지겠지만, 반도체 등 재료비 상승, 물류비 부담, 신모델 개발 비용 등 비용 요인이 불가피할 것이란 게 김 연구원의 전망이다. 그는 “수주 사업인 정밀기계와 파워시스템은 2분기를 정점으로 계절적 둔화가 예상된다”고 우려했다.

하지만 그는 “디펜스 부문의 해외 수주 성사 여부와 위성 및 우주 사업의 성장 스토리를 주목할 필요가 있다”고 강조했다. 특히 다음 달 예정된 한국형 발사체 ‘누리호’에 주목해야 한다는 평가다.

그는 “‘누리호’ 발사가 성공한다면 우리 기술로 우주 수송 능력을 확보하는 의미를 가지며, 동사의 발사체 엔진 기술력이 부각될 것”이라고 평가했다. 한화에어로스페이스는 누리호에 총 6기 엔진을 공급한다.

아울러 김 연구원은 “한화시스템이 우주 인터넷 기업 원웹에 투자하는 등 위성통신 분야에서 앞선 행보를 이어가고 있고, 한화에어로스페이스, 쎄트렉아이와 연계해 위성 및 우주 사업의 시너지가 구체화될 것”이라면서 “디펜스는 호주 레드백 장갑차, 사우디 및 인도 비호복합 등 주요 프로젝트가 정체돼 있지만, 위드 코로나 국면으로 전환되면 속도를 낼 수 있을 것”이라고 내다봤다.