|

카카오의 2분기 실적은 매출액 2조1464억원, 영업이익 1173억원으로 추정했다. 지난해 같은 기간보다 매출액은 17.8% 증가하지만 영업이익은 31.4% 감소한 수준이다.

톡비즈 매출액은 5117억원으로 12.9% 증가를 전망하는 가운데, 톡비즈 광고형 매출액은 2733억원으로 전년대비 0.8% 증가에 그칠 것으로 예상했다.

김 연구원은 “검색광고 비중이 상대적으로 낮은 카카오의 믹스 특성과 2분기 복합적 이슈에 따른 광고경기 회복이 가시적으로 나타나지 못한 점 등이 영향을 준 것”이라고 짚었다.

다만 톡비즈 거래형 매출액은 전년 기저효과 및 배송상품 중심 믹스 변화 등의 영향을 받을 것으로 봤다. 전년대비 30.8% 증가한 2384억원을 기록하며 전체 톡비즈 매출 성장을 이끌 것으로 판단했다.

그는 “하반기 광고 경기 회복 및 개선과 거래형 사업부문의 탄력적 성장 등을 감안할 때 톡비즈 매출의 올해 추정 성장률은 14.7%로 추정치에 반영했다”며 “2분기부터 에스엠 연결 편입에 따라 뮤직 사업 매출은 4735억원으로 전년대비 126.3% 증가하면서 탑라인 증가를 견인할 것”이라고 설명했다.

다만 비용단에서는 AI 및 인프라 비용 증가와 에스엠 관련 기업 인수가격 회계처리 배분(PPA) 상각비 추가 등으로 영업이익은 제한적인 수준을 전망했다.

그는 “하반기 헬스케어 중심의 버티컬 AI 사업 강화 등을 주요 관전 포인트”라며 “다수의 계열사 연결을 통한 실적 변수가 복합적이므로 이에 대한 추가 점검이 필요하다”고 지적했다.

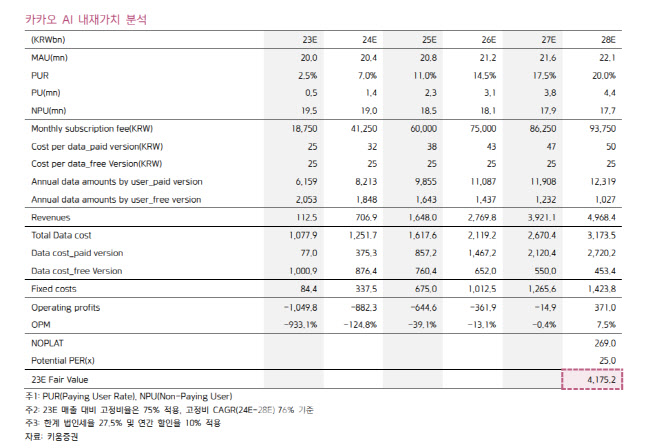

목표주가를 내린 배경에 대해서는 “본사 및 기타 부문 적정가치 -1조1000억원, AI 내재가치 4조2000억원, 커머스 사업부문 적정가치 8조원, 페이 지분가치 2조5000억원, 뱅크 지분가치 2조7000억원, 모빌리티 지분가치 3조5000억원, 엔터테인먼트 지분가치 6조4000억원, 카카오 픽코마 지분가치 3조8000억원 및 게임즈 지분가치 1조원을 합산한 결과치”라고 설명했다.

이어 “AI, 데이터센터 및 인프라 투자 등을 감안해 본사 및 기타 부문 적정가치를 마이너스로 구분 산정했다”고 덧붙였다.

![만원에 스테이크 라면도?…'바가지' 없애자 '구름 인파' 몰렸다[르포]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200316t.jpg)

![소녀상 모욕에 편의점 난동…美유튜버 '조니 소말리' 처벌 가능할까[사사건건]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110200223t.jpg)