|

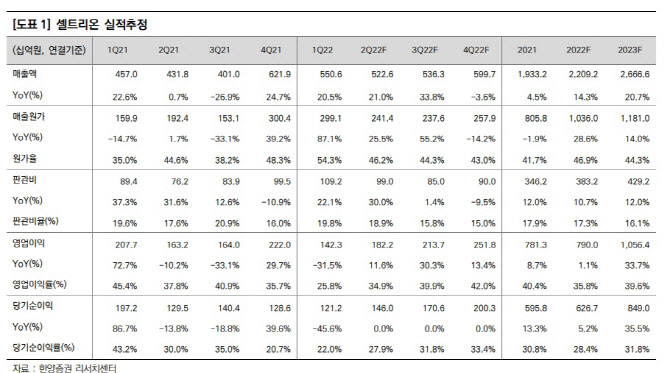

한양증권은 셀트리온은 2분기 매출액으로 전년동기대비 21.0% 늘어난 5226억원, 영업이익은 11.6% 증가한 1822억 원을 기록할 것으로 전망했다. 2분기 바이오시밀러 공급계약 금액이 3357억 원으로 1분기(2735억원)대비 크게 증가했고, 유럽시장 약가 또한 1분기 대비 하락하지 않은 것으로 추정했다.

오 연구원은 “1분기에는 진단키트매출을 제외하면 실질적으로 본업인 바이오의약품 매출 성장은 거의 없었으며 영업이익률도 25.8%로 2018년 이후 최악이었다”며 “2분기는 본업에서 바닥을 찍고 올라가는 그림이 기대된다”고 말했다.

한양증권은 셀트리온의 지난 5개 분기 저조한 실적에 대해 오히려 기저효과를 기대했다. 오 연구원은 “셀트리온의 주가는 성장의 함수다”라며 “주가가 좋지 않았던 이유는 지난해부터 성장성이 둔화되었고 지난 5개 분기 연속으로 실적이 좋지 않았기 때문”이라 분석했다.

이어 “셀트리온의 타겟 시장은 수백조원에 달하는 항체 바이오의약품 시장 전체이다. 따라서 장기 성장성은 당연하며, 좋지 않은 실적 뒤에는 항상 기저효과로 인한 고성장을 기대할 수 있다”고 했다.

오 연구원은 “올해는 아바스틴시밀러 매출이 시작되었으며, 램시마SC가 유럽에서 고성장하고 있어 본격적으로 실적에 기여할 전망”이라며 “내년에는 램시마SC와 유플라이마의 미국시장 출시, 스텔라라 바이오시밀러 출시가 예정되어 있다. 산도즈의 공격적인 약가 인하로 인해 경쟁이 최대로 심했던 1분기를 지났으며, 최소한 이제는 실적이 더 악화될 이유는 없어 보인다”고 내다봤다.

!["새벽배송 없이 못 살아" 탈팡의 귀환…쿠팡 완전회복+α[only이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000552t.jpg)