|

다만 “장기적인 관점에서 스마트폰에서는 북미 고객사의 시장 참여가 예상되고, 폴더블 기술 자체적으로는 태블릿, 노트북. 심지어 전장 시장으로도 확대가 기대된다”고 덧붙였다.

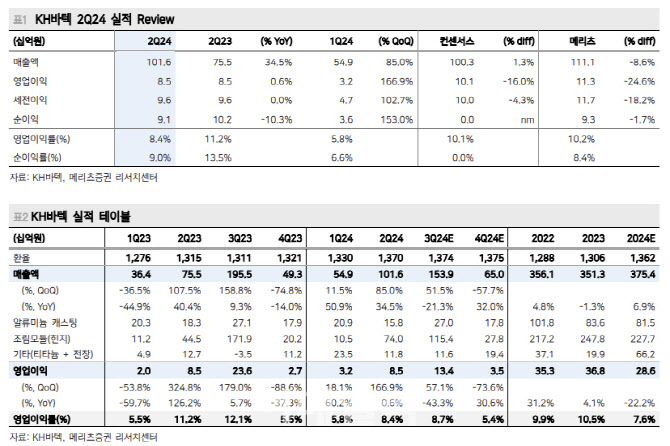

KH바텍의 2분기 실적은 연결 매출액은 전년대비 34.5% 증가한 1016억원으로 시장 컨센서스에 부합했으나 영업익이 0.6% 증가한 85억원으로 컨센대비 16% 하회했다. 매출액 대비 아쉬운 수익성을 기록했는데 중국 경쟁사의 공급망 합류로 인한 플립향 외장힌지의 판가하락 영향으로 추정된다. 1분기 실적 성장을 주도했던 티타늄 관련 매출은 비수기 영향으로 부진했다.

메리츠증권은 KH바텍의 3분기 실적으로 매출액은 전년대비 21.3% 감소한 1539억원, 영업익은 43.3% 줄어든 134억원으로 전망했다.

양 연구원은 “작년과 비교하면 조기 생산의 영향이 불가피하나 그럼에도 올해 폴드의 추가생산 및 슬림형 폴드 신모델의 출시로 분기 성장은 가능할 전망”이라 내다봤다.

이어 ”슬림형의 경우 경쟁사의 진입 없이 동사 혼자 고객사의 모든 물량을 담당하는데 이는 힌지 자체적으로 소재가 변경되고, 두께를 줄여야 되기 때문에 기술적인 난이도가 크게 상승했기 때문“이라며 ”기술적으로는 아직 경쟁사들과 격차가 크며 힌지는 아직 성장 잠재력이 높은 부품“이라 진단했다.

![정말 다르네 백종원의 홍콩반점 '점바점' 확인해보니[먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/02/PS25021600053t.jpg)

![부모에 2억 빌리면 증여세 0원, 3억이면 과세…왜?[세금GO]](https://image.edaily.co.kr/images/vision/files/NP/S/2025/02/PS25021600062t.jpg)