|

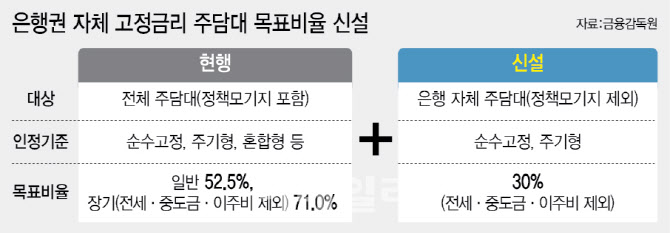

금감원은 차주의 금리변동 리스크를 완화하기 위해 자체 순수고정금리 대출 비중 확대를 유도할 필요가 있다는 뜻이지만 은행권은 당장 올해 여신 전략의 수정이 불가피해진 상황이다. 특히 올 하반기 금리 인하를 예상하는 상황에서 고정금리 상품 수요가 크지 않을 가능성도 있다. 익명을 요청한 은행 관계자는 “금리 인하를 예상하거나 기대하는 심리가 커지다 보니 고객이 고정금리를 원치 않는 일도 있을 텐데, 은행은 고정금리 비율을 지켜야 하니 상충이 발생할 수밖에 없다”고 설명했다.

순수고정금리 대출 비중 확대를 놓고 은행별 온도 차는 존재한다. 신한은행은 2016년부터 혼합형 주담대를 취급하지 않고 주기형 상품을 판매하고 있다. 이 때문에 은행권 내에서 주기형 대출 비중이 가장 높다. 반면 다른 시중은행은 혼합형 상품이 주를 이룬다.

결국 대다수 은행이 5년 주기형 주담대 비중을 늘리기 위해 기존 혼합형 주담대 금리를 높일 여지도 크다. 현재 주요 시중은행은 당국의 저금리 고정금리 정책에 맞춰 혼합형 주담대 금리를 최대한 낮춘 상태다. 최저 금리는 연 3% 초반대까지 하락한 상황이다. 한 시중은행 관계자는 “혼합형 대신 주기형을 늘리려면 기존 금리 체계 조정이 불가피할 것”이라고 설명했다.

서지용 상명대 경영학부 교수는 “당국의 시장개입이 오히려 주담대 선택권을 줄어들게 하는 셈이다”며 “수요에 의해 결정하는 주담대 상품의 특성을 간과한 채 성과주의적 목표 설정은 역효과를 일으킬 수 있다”고 말했다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)