고금리 장기화 우려가 꺾일 수 있다는 기대와 함께 ‘지능형 로봇법’까지 시행하며 주가를 끌어올린 덕분이다. 실적에서는 아직 적자를 면치 못하고 있지만, 내년 흑자전환 가능성이 크고 중장기 로봇 산업의 확장이 기대된다는 증권가 의견이 나온다.

|

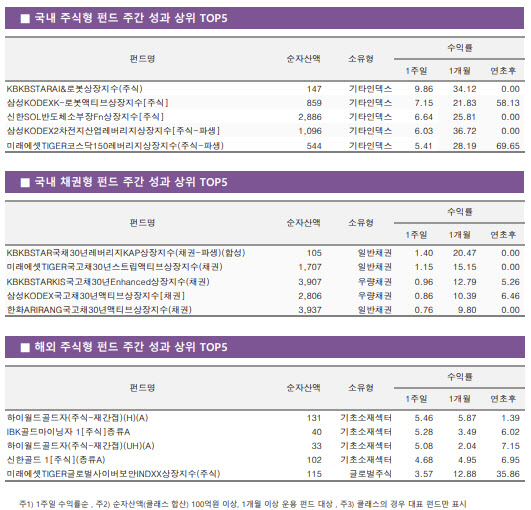

3일 펀드평가사 KG제로인에 따르면 순자산액(클래스 합산) 100억원 이상, 운용기간 1개월 이상인 국내 주식형 펀드 중 주간(11월 24~30일) 기준 ‘KBSTAR AI&로봇’ ETF가 9.86%의 가장 높은 수익률을 기록했다. 이어 ‘KODEX K-로봇액티브’ ETF가 7.15%로 뒤를 이었다.

전체 국내 주식형 펀드 수익률은 한 주간 1.07%를 기록했다. 코스피는 한국은행이 다시 금리 동결을 한 것에 영향을 받아 소폭 상승했다. 삼성바이오로직스(207940)를 필두로 바이오·제약주가 지수 상승을 주도했고, 테슬라 강세에 2차전지 관련주가 오름세를 보였다.

특히 로봇주의 강세가 두드러지며 관련 펀드의 수익률도 치솟았다. KB자산운용의 KBSTAR AI&로봇 ETF는 지난 10월 상장된 두산로보틱스(454910)를 가장 큰 비중으로 담고 있다. 두산로보틱스는 이달 1일 기준 1개월간 138.39% 가파르게 상승했고, 주간 집계 기간에도 44.48% 급등했다. 이어 비중 상위인 루닛(328130)은 주간 10.52%, 레인보우로보틱스(277810)는 8.57%, 셀바스AI(108860)는 15.24% 올랐다.

미국의 금리 인상 사이클이 꺾일 것이라는 전망이 나오며 성장주에 훈풍이 불었던 영향이 크다. 여기에 로봇의 실외 이동을 허용하는 내용의 ‘지능형 로봇 개발 및 보급 촉진법’ 개정안이 시행되면서, 로봇을 통한 물류 배송, 순찰 서비스 등 다양한 서비스 기반이 마련됐다는 평가 또한 주가 상승을 이끌었다. 또한 두산로보틱스는 3분기에도 영업적자가 확대됐지만, 증권가는 내년 흑자전환 전망이 유효하다는 분석이다.

김태현 IBK투자증권 연구원은 “다소 먼 미래 산업으로 분류됐던 로봇·AI 테마는 국내·외 대기업들의 시장 진출과 투자가 본격화하면서 내년에도 성장 기대가 유효하다. 관련 ETF는 주가 상승 촉매제 역할을 할 전망”이라며 “협동로봇이 산업용 로봇 성장을 주도하는 가운데, 인공지능(AI) 고도화 속 장기적으로 자율주행(AMR), AI 강화 로봇, 협동로봇, 휴머노이드로의 확장을 주목한다”고 말했다.

해외 주식형, 중국 증시 내림세…채권금리 하락세

해외 주식형 펀드 평균 주간 수익률은 -0.56%를 기록했다. 국가별로는 중국이 -2.50%로 가장 많이 하락했다. 섹터별 펀드에선 기초소재가 2.34%로 상승 폭이 가장 컸다. 개별 상품 중에서는 하이월드골드자(주식-재간접)(H)(A)가 5.46%의 수익률로 가장 우수한 성적을 냈다.

한 주간 미국 증시는 약보합세를 보였다. S&P500은 개인소비지출(PCE) 물가지수 발표를 소화하며 약보합세를 보였다. 10월 PCE 지수가 예상치를 하회하며 피봇(통화정책 전환)에 대한 기대감이 커졌으나 개인소득과 개인 소비가 둔화하자 큰 상승으로는 이어지지 못했다. 니케이225는 연방준비제도(Fed) 위원들의 금리 인상 종료 시사 발언에 강보합세를 보였다. 유로스톡50은 미국 주요 물가지표 둔화와 에너지 가격 하락으로 상승했다. 상하이종합지수는 올해 1월에서 10월까지의 공업이익 감소세가 이어지면서 하락했다.

한 주간 국내 채권금리는 하락세를 보였다. 국내 채권금리는 미국채 금리가 주택 지표 부진으로 하락한 영향과 함께 미국 연준 위원들이 최근 인플레이션 둔화가 확인되고 있다는 발언들을 잇따라 내놓으면서 미국채 금리가 하락한 것에 영향을 받아 하락했다. 한국은행은 금통위에서 기준금리를 또다시 동결했다.

자금 흐름을 살펴보면 주식형펀드의 설정액은 355억원 증가한 20조6350억원으으로 집계됐다. 채권형 펀드의 설정액은 3222억원 증가한 20조3904억원이다. 머니마켓펀드(MMF) 펀드의 설정액은 2조5064억원 감소한 150조9508억원으으로 집계됐다.

|

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)