|

9일 마켓포인트에 따르면 지난 4일 거래가 재개된 대신밸런스제6호스팩은 4거래일 사이 2150원(104.37%) 오른 4210원에 거래를 마쳤다. 지난 8일에는 52주 최고가 4500원을 기록하기도 했다. 대신밸런스제6호스팩은 지난 6월 국전약품과의 합병을 통한 코스닥상장 예비심사를 신청해 이달 3일 승인을 받았다. 국전약품은 원료의약품 제조 및 판매업체로, 안과용 디쿠아이점안액, 당뇨병치료제인 크레비스정과 해열진통제 셀렉시브캡슐 등을 생산하고 있다. 합병기일은 오는 11월 15일이다. 코로나19 팬데믹 이후 제약·바이오주에 대한 기대감이 높은 만큼 거래 재개와 동시에 빠르게 자금이 모인 셈이다.

스팩은 비상장기업의 인수와 합병을 목적으로 하는 명목회사다. 주식 공모를 통해 자금을 조달해 기업 인수·합병을 목적으로 한다. 기업은 스팩 합병을 통해 직상장보다 소요 기간을 3개월 정도 단축시켜 유동성 혜택을 볼 수 있고, 투자자는 공모주 청약과 비교해 상대적으로 소액으로 기업공개(IPO) 시장에 참여할 수 있다. 스팩은 보통 공모가 2000원을 중심으로 움직인다. 10일 상장하는 카카오게임즈는 경쟁률이 1500대 1을 넘어 일부 투자자들은 1000만원을 청약 증거금으로 넣고도 ‘빈손’으로 돌아갔다.

또 스팩은 공모자금의 90%를 금융기관에 예치한다. 3년 내 합병하지 않으면 청산하는데 투자자에게 공모가에 해당하는 원금과 예탁금 이자를 돌려준다. 합병에 성공하면 투자자는 시세 차익을 거둘 수 있고, 설령 실패하더라도 원금(공모가) 확보가 가능하다.

◇ 니콜라도 스팩 합병… 美 IPO 44% 차지도

미국에선 스팩이 일찌감치 비상장기업에 안정적인 자금조달을 제공하는 수단으로 자리매김했다. 올 들어 8월까지 미국 스팩이 유치한 금액은 344억 달러(40조8672억원)로 2017~2019년 3년 동안 유치한 금액과 맞먹는다. 올해 발생한 전체 IPO 건수의 약 44%를 차지한다. 수소 트럭업체인 니콜라, 우주여행 상품을 파는 버진갤럭틱 등 화제의 기업들도 스팩을 통해 상장했다.

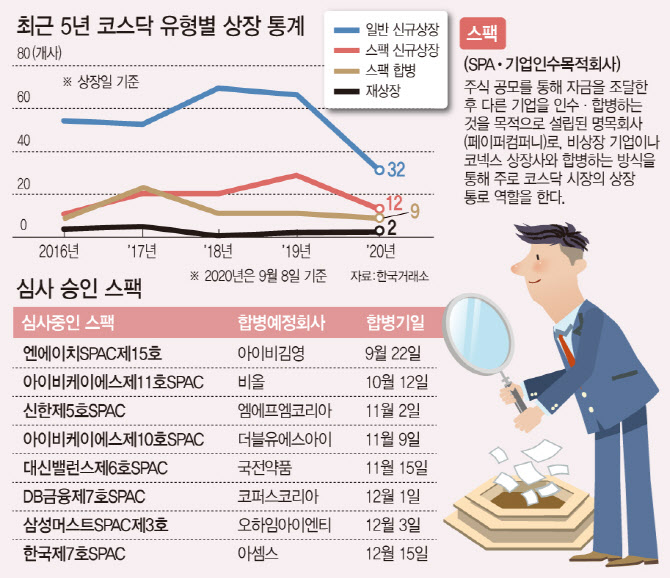

국내 스팩 합병도 활성화 조짐을 보이고 있다. 2008년 금융위기 당시 비상장기업의 자금조달을 지원하기 위해 2009년 자본시장법 시행령이 개정되면서 도입됐다. 지난 2017년에는 무려 21개사가 스팩 합병으로 코스닥에 상장했다. 2018년, 2019년 각각 11개사로 줄어들었지만 올해는 지난달까지 스팩을 통해 윈텍, 와이즈버즈, 덴티스, 카이노스메드 등 9개 회사가 상장했다. 현재 8개사가 심사 승인을 받고 5개 회사는 청구서를 접수한 상태로 스팩 합병의 수는 전년 수준을 넘어설 것으로 보인다. 다만 코로나19로 인한 시장 변동성 등으로 스팩 신규 상장 자체는 대폭 줄어들었다.

물론 스팩이 능사는 아니다. 코넥스에서 거래되던 뇌 질환 치료제 개발 업체 카이노스메드는 하나금융11호스팩과의 합병을 통해 지난 6월 코스닥 시장에 상장했다. 합병 승인과 함께 주가는 5190원까지 치솟았지만 합병 상장 거래 첫날 15.47% 하락했다. 서서히 상승세를 타면서 지난달 초 6730원까지 올라갔지만 다시 4500원 대로 내려왔다. 상장 후 공모가를 하회하는 사례도 있다. 온라인 광고 대행업체인 와이즈버즈는 엔에이치스팩12호와 합병을 통해 지난달 5일 상장(2075원)했으나 현재 1700~1800원대에서 거래되고 있다.

김수연 한화투자증권 연구원은 “카카오게임즈의 공모금액은 3860억원으로 환불된 58조원 중 절반 가량은 대기자금으로 남아 있고 IPO 대어로 거론되는 카카오뱅크나 크래프톤은 내년에 상장하기 때문에 빅히트엔터테인먼트 공모가 끝난 후 시간적으로 공백이 있어 이 유동성이 스팩 시장으로 갈 가능성이 있다”면서 “재무구조가 탄탄한 기업과 합병하는 스팩이나 현재 공모가 2000원을 밑돌고 있어 확정수익이 보장되는 스팩 등에서 투자 기회를 찾을 수 있다”고 말했다.

![“몰카 가해자가 ‘그 사람'”…27세 예비 신부는 왜 사망했나 [그해 오늘]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111300004t.jpg)