|

매출액을 지역별로 살펴보면 국내가 전년 동기 대비 81.6% 늘어난 91억원에 달했고, 일본이 47.7% 늘어난 88억원, 중국이 31.0% 증가한 16억원, 중동이 42.1% 늘어난 20억원 등 유럽 지역을 제외하고는 전 지역이 성장세를 보였다.

허선재 유안타증권 연구원은 “일본향 공급 물량이 확대됐고, 국내 시장에 신규 출시한 ‘Si-Hy’ 뷰티 렌즈의 신속한 시장 안착 등이 있었다”라며 “이를 통한 믹스 개선, 환율 효과에서 호실적이 기인한다”라고 분석했다. 그는 “3분기에는 처음으로 300억원대 분기 매출액을 기록한 만큼 본격적인 성장 국면에 진입했다고 판단할 수 있다”라고 덧붙였다.

지난해 말 ‘Si-Hy’ 제품의 원료 내재화에 성공한 만큼 ‘체질 개선’ 역시 본격화되고 있어 이에 따른 장기 성장도 기대됐다. 인터로조는 과거 좋은 제품 품질력에 비해 가격 경쟁력이 부족하다는 평가를 받았지만, 지난해 원료 내재화에 성공하고 올해 초 제3공장을 완공한 만큼 가격 경쟁력을 확보할 수 있게 됐기 때문이다.

허 연구원은 “지속적인 제품 포트폴리오 확대, 신규 고객사 확대롤 통한 성장이 가능할 것”이라며 “실제로 올 4분기에는 주력 시장인 일본과 유럽에 ‘원데이 뷰티렌즈’, ‘Si-Hy 원데이 클리어렌즈’ 등의 출시가 예정돼있는 만큼 2022년에는 본격 매출 반영이 예상된다”라고 말했다.

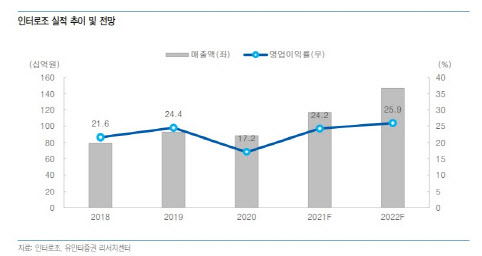

그는 이어 “지역별 공급 물량이 늘어날수록 생산 수율과 제3공장 가동률 확대가 예상되는 만큼 내년 사상 최대 매출액 경신, 26% 수준의 높은 영업이익률을 기대할 수 있겠다”라고 덧붙였다.

![“군인 밥값 내고 사라진 부부를 찾습니다” [따전소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012300084t.jpg)