|

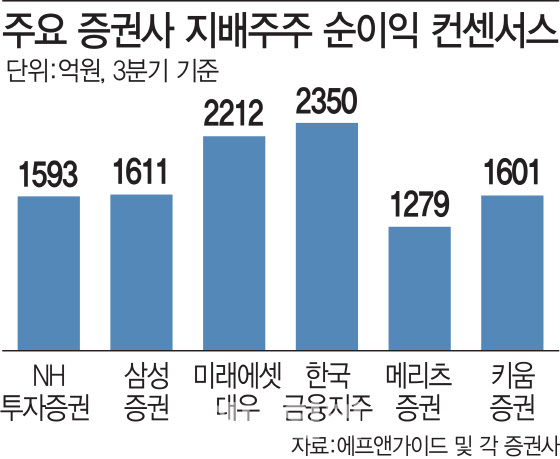

3분기 실적 발표를 앞둔 국내 증권사들 역시 최근 분석에 따르면 컨센서스를 뛰어넘을 것으로 예상된다. 이날 기준 에프앤가이드에 따르면 NH투자증권(005940)(1593억원), 삼성증권(016360)(1611억원), 미래에셋대우(006800)(2212억원), 한국금융지주(071050)(2350억원), 메리츠증권(008560)(1279억원) , 키움증권(039490)(1601억원) 등 6개 증권사들의 3분기 지배주주순이익 컨센서스 총합은 1조646억원이다. KB증권은 이를 1조2000억원으로 전망하고 있고 교보증권(030610)도 1조1153억원으로 예상한다. 모두 전분기 대비해서는 13~15% 감소한 수준이지만 전년 동기 대비해서는 64~71% 증가한 수준이다.

코로나19 팬데믹으로 인한 경기 침체에도 증권사들이 이같은 호실적을 낼 수 있었던 건 글로벌 IB들은 변동성이 큰 시장을 잘 읽어낸 트레이딩, 국내는 동학 개미 덕으로 평가된다.

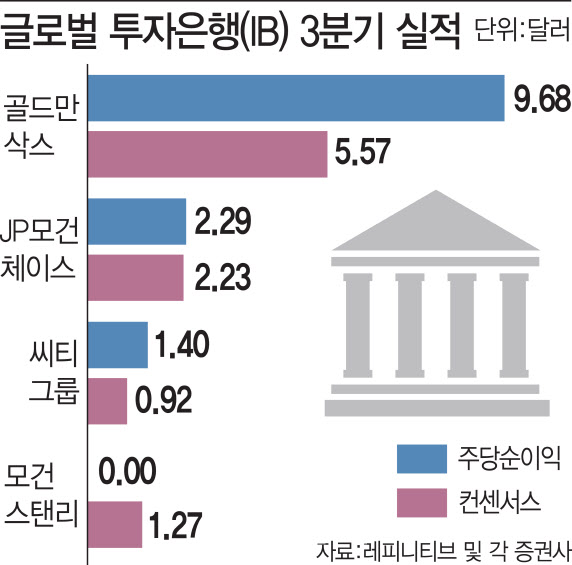

골드만삭스는 3분기 매출 107억8000만달러 중 트레이딩 부문에서만 45억5000만달러을 올렸다. 특히 채권 트레이딩에서 25억달러를 기록해 시장 예상치보다 5억달러 정도를 상회했다. JP모건체이스도 소비자 금융 부문 순이익은 9% 감소한 반면 트레이딩 부문은 21% 급증해 전체 실적을 끌어올렸다. 씨티그룹 역시 채권과 주식 트레이딩에서 각각 38억달러, 8억7500만달러를 기록해 시장 전망치를 넘어섰다.

|

한편 국내 증권사들의 경우 내년 이후 실적 개선이 다소 둔화될 수 있다는 우려가 나온다. IB 사업 부문의 수익 개선은 부진한 반면 개인 고객 증가율은 올해가 최고치로 점쳐지기 때문이다.

정길원 미래에셋대우 연구원은 “3분기 호실적이 예상되는 주이유는 브로커리지의 영향으로 나머지 영역은 다소 부진한 상황”이라며 “고유자산 운용, 주가연계증권(ELS) 상환, 채권 운용 이익에서 오는 상품 이익은 지난 1분기부터 줄어들고 있는 상황으로 전반적으로는 1분기 부진, 2분기 반등, 3분기 위축의 흐름”이라고 평가했다.

강승건 KB증권 연구원은 “올해 일평균거래대금이 21조5000억원인 반면 내년은 13조9000억원으로 크게 줄 것으로 보는데, 지금과 같은 높은 회전율이 지속 가능하지 않으며 공매도 재개, 양도소득세 이슈 등으로 개인의 참여 비중은 낮아질 것”이라며 “브로커리지가 부진한 IB를 커버하고 있는 현재는 긍정적이지만 지나친 의존으로 인해 향후 전체 이익 변동성 확대 우려로 이어질 수 있다”고 진단했다.