그룹은 이달 초 금호오토리스, 아시아나 IDT 등 계열사를 매각해 총 2395억원을 확보했다. 매각추진중인 금호생명에도 3곳이 관심을 보여, 매각작업에 진척이 있을 것으로 예상된다.

시장 전문가들은 그러나 이미 대우건설 풋백옵션 해결을 위한 새로운 재무적 투자자(FI)를 구하는 것만이 금호아시아나 유동성에 대한 불안을 해소하는 길이라고 강조하고 있다.

◇발빨라진 금호, 계열사 매각해 2395억 확보

|

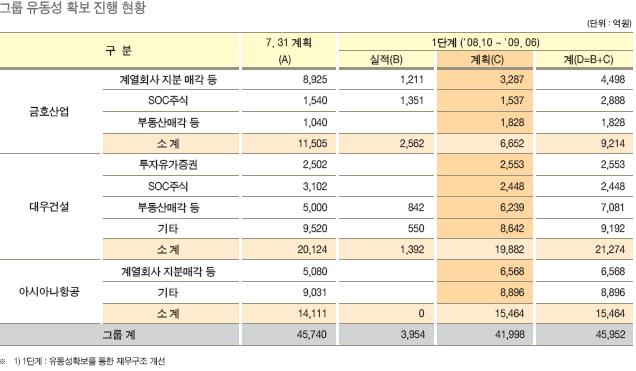

작년까지 지지부진했던 유동성 확보 작업이 지난 1일 주채권은행인 산업은행과 재무개선약정을 체결한 이후 일부 성과가 나타나고 있다.

지난 1월 JR자산관리에 금호생명의 사옥을 2400억원에 매각하고, 지난 2월 대한통운 유상감자를 결정한 이후 잠잠했던 자산 매각 계획이 이달 들어 속속 성사되는 모습이다.

금호는 14일 ▲대우건설의 베이징 루프트한자 센터 지분 25%(500억원), ▲금호렌터카의 금호오토리스 지분 100%(195억원), ▲아시아나항공(020560)의 정보통신 계열사 아시아나 IDT 지분 100%(1700억원) 등을 매각했다고 발표했다.

금호생명 매각도 조지 소로스의 퀀텀펀드, SC제일은행, 토종 펀드 칸서스자산운용 등 3파전으로 흐르면서 조만간 계약을 체결할 것이라는 전망도 나오고 있다.

이밖에 금호산업은 서울고속터미널 지분 38.74%, 일산대교를 비롯한 사회간접자본(SOC) 주식 등을 매각할 계획이다.

◇핵심은 `FI 교체`

그러나 유동성 위기를 해결할 열쇠는 대우건설 FI 교체에 달려있다.

기존 FI들이 대우건설(047040) 풋백옵션을 행사할 경우 금호산업은 현재 대우건설 주가의 3배 가량 값을 치르고 지분을 매입해야 하기 때문에 3조~4조원의 자금이 필요하게 된다.

금호생명, 서울고속터미널 등 일부 자산을 매각하는 것으로 금호산업에 유입될 자금은 많지 않아 FI를 교체하는 것이 현실적인 해결책이다.

금호는 FI가 보유한 대우건설 지분 39.6%과 계열사가 보유한 지분 2~3% 등 총 42% 가량을 주당 2만3000원에 새 FI에 매각하기 위해 협의하고 있다.

업계에서는 현 시가의 2배 되는 값에 대우건설 지분을 받아줄 FI 구하기가 쉽지 않을 것으로 보고 있다.

금호아시아나는 그러나 "FI교체 작업을 오래전부터 추진해왔으며, 조만간 성과를 보여줄 수 있을 것"이라고 주장하고 있어, 일각에서는 성사 가능성에도 무게를 두고 있는 분위기다.

▶ 관련기사 ◀

☞금감원-아시아나, 항공마일리지 규제 `줄다리기`

☞아시아나 "기내 청정지역..신종플루 안심"

☞아시아나, 쓰촨성 어린이 초청행사

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)