|

그는 “6~7월 직전 저점을 이탈해 추가 하락하는 타 증시와 달리, 미국 증시가 연저점을 사수하며 잘 버텨줬던 그 바탕에는 향후 미국 증시가 저점을 확인하고

추세 전환을 이루기 위한 3가지 선결조건(물가 피크아웃, 연준 통화긴축 피크아웃, 시장금리 피크아웃) 가운데 물가 피크아웃을 올해 달성한 데 기인한다”고 분석했다.

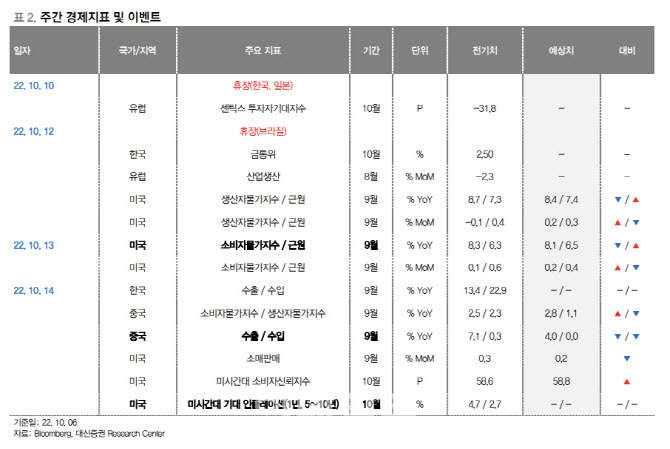

이어 “10월 초 형성되고 있는 안도 분위기의 바톤을 이어가지 위해서는 추가로 연준의 통화긴축 속도조절이라는 기대가 뒤따라야 한다”면서 “고용과 물가지표 결과를 놓고 후행적으로 정책 판단을 하는 연준의 통화긴축 행보를 감안하면, 7일과 13일 발표되는 미국의 9월 고용지표와 9월 소비자물가지수(CPI) 결과는 11월 FOMC에서 정책금리 인상 폭과 연준의 통화긴축 속도 조절 기대를 다시금 시장에 회자되게 하는 열쇠를 쥐고 있다”고 강조했다.

6일 기준 시카고상품거래소 패드워치에 따르면 9월 FOMC에서 빅스텝(기준금리를 0.50%포인트 인상) 확률은 32.6%로 자이언트스텝(기준금리를 0.75% 포인트 인상) 확률(67.4%)에는 미치지 못하지만, 고용과 물가 지표 결과에 따라 상황이 뒤바뀔 가능성은 여전히 열려 있다는 게 문 연구원의 판단이다.

그는 “7일 미국의 9월 고용지표 결과는 고용 위축이라는 해석과 함께 9일 발표되는 9월 CPI 및 근원CPI 결과는 물가 둔화라는 결과로 귀결된다면 11월 FOMC 이전까지 최소한 연저점을 사수하며 짧은 진폭의 상승과 하락을 반복하는 장세가 연출될 것”이라고 덧붙였다.

![“얼굴 가리고 피투성이 딸 질질 끌고가”…팔순 아버지의 눈물[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000001t.jpg)