김하정 다올투자증권 연구원은 “카카오게임즈의 올해 2분기 매출액은 전년 대비 195.6% 증가한 3827억원, 영업이익은 1088.2% 늘어난 963억원으로 각각 컨센서스를 4.7%, 23.1% 상회할 전망”이라고 말했다.

2분기 실적 성장이 기대되는 이유는 신작 ‘아마무스메’가 시장 기대치를 상회하는 성과를 기록해 올해 평균 일매출이 15억원으로 상향됐기 때문이다. 이에 매출액은 전분기 대비 1164억원 증가할 전망이다. 이 가운데 우마무스메 매출이 198억원, 오딘 대만 매출이 900억원 각각 증가할 것으로 기대된다. 오딘 대만의 월별 매출은 약 450억원, 350억원, 100억원 수준으로 추정된다

|

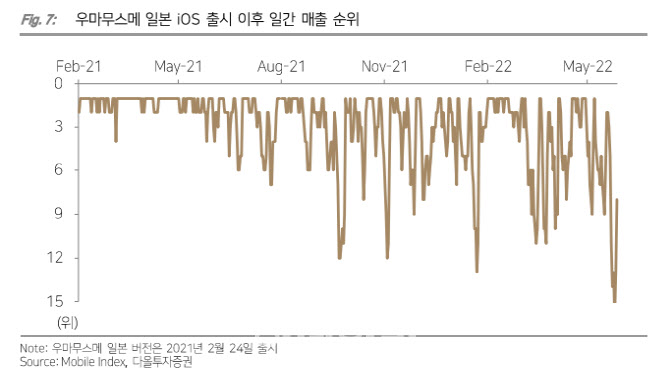

김 연구원은 특히 우마무스메 출시보다 업데이트에서 큰 매출을 거둘 것으로 기대했다. 그는 “우마무스메는 매출 지속성이 일본에서 증명됐고 출시보다 큰 매출을 일으킬 업데이트가 남아 있음을 염두에 둬야 한다”며 “매출 순위 관련 오해는 6월27일 이후 순위 안정화에 의해 해소될 전망”이라고 말했다.

영업비용은 인건비와 기타 비용의 경우 고정비로서 전분기 대비 유의미한 증가가 없다고 예상했다. 다만 2분기 마케팅비는 전분기 대비 311억원 증가한 459억원을 기록할 것으로 추정했다. 이는 매출액 대비 12%에 해당한다. 오딘 대만은 마케팅 효율이 국내 대비 높았기 때문에 2분기 마케팅비가 약 100억원, 우마무스메는 200억원으로 추정된다.

아울러 2분기 지급수수료는 오딘 대만 매출액의 30%가 PC매출로 모바일 앱마켓 비용 우회한다는 가정하에 1267억원을 기록할 것으로 내다봤다.

김 연구원은 최근 오딘 대만 매출이 부진을 겪고 자회사 영업이익이 감소했지만 신작 성과를 고려하면 단기 주가 급락은 과도하고 짚었다. 그는 “신작 성과 기대치 상회했지만 오딘 대만 매출 부진이 컨센서스 하향 야기하며 주가가 급락했다”며 “자회사 선행 세후영업이익(12MF NOPLAT)은 1880억원 감소하나 지분율 55%와 이중상장 가정 할인율 50% 감안하면 517억원의 감익에 해당해 단기 주가 급락은 과도하다”고 말했다.

![[단독]'김홍일·배보윤 투톱에 10여명'…尹변호인단 구성 완료](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122000921t.jpg)

![“이 가격 맞아?” 한동훈이 착용한 ‘훈민정음 넥타이' 보니[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122000748t.jpg)