정원석 연구원은 “3분기 유럽 전력비 상승과 정보기술(IT) 수요 둔화 영향으로 실적 부진이 이어질 전망”이라면서 “주가 상승을 위해서는 확실한 실적 변화가 필요하다”고 말했다.

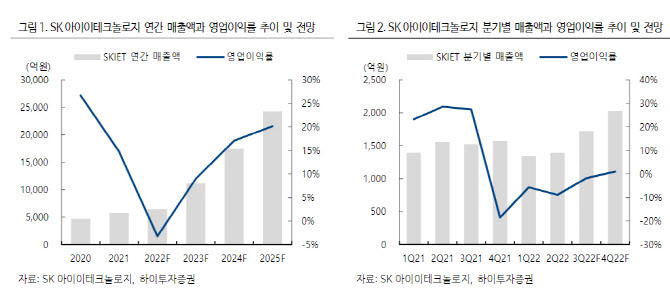

3분기 실적은 매출액 전년비 13% 늘어난 1718억원, 영업손실 31억원으로 전년비 적자전환하며 시장 기대치(매출액 1800억원, 영업이익 34억원)을 하회할 것으로 추정했다.

|

분리막 생산공장이 위치한 폴란드의 3분기 전력비는 전분기 대비 약 50% 상승했다. 또 중국 코로나 봉쇄 조치가 연장되면서 스마트폰, 노트북 기기 수요도 크게 부진해 중국 IT향 분리막 출하량 회복도 제한적일 것으로 예상했다. 신사업 부문도 뚜렷한 성과없이 대규모 적자가 발생하고 있어 실적 개선폭은 제한적일 것으로 봤다.

지난 2분기 실적 컨퍼런스를 통해 시장 환경과 전방 수요 등 변화로 폴란드 분리막 신규라인(Ph2, Ph3) 가동 시점을 다소 미룰 계획임을 밝혔다. 분리막 사업은 이차전지 소재 업종 중 전지박 다음으로 고정비 부담이 크기 때문이다. 러시아-우크라이나 사태 장기화로 유럽 전력비가 언제 안정화 될 수 있을지도 불확실한 상황이다. 또 중국 분리막 업체들과의 점유율 경쟁 심화로 판가도 점차 하락하는 추세다.

정 연구원은 “중장기 실적 전망치 조정이 불가피하며 당분간 보수적인 관점에서 접근할 필요가 있다”면서 “주가 상승을 위해서는 분리막 부문의 뚜렷한 수익성 개선, 신사업 부문의 가시적인 성과를 기반으로 확실한 실적 변화가 나타나야 할 것”이라고 분석했다.

그는 이어 “중장기 실적은 상승할 전망이나 폴란드 신규 라인 가동 시점 지연 영향을 반영해 중장기 실적 추정치를 조정했다”면서 “현재 주가는 2024년 예상 실적 기준 주가수익비율(P/E) 15.6배로 과거 대비 밸류에이션 매력도는 높아졌으며 주가 조정폭이 컸던만큼 하방 경직성은 확보했다”고 덧붙였다. 다만 단기적인 접근보다는 중장기적인 관점에서 실적 턴어라운드 여부를 확인하며 매수 시점을 고민 해 볼 필요가 있다는 조언이다.

!['190억 펜트하우스' 장동건♡고소영의 집 내부 어떤가 봤더니…[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800090t.jpg)

!['720만원 복지비' 2주 휴식에 최신장비도 지원하는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800141t.jpg)