|

정 연구원은 이번에 CJ대한통운의 목표주가를 내린 데 대해 “부진한 내수 소비에 따른 택배 물동량 성장률 둔화, 소형 화물 비중 증가에 따른 구조적 택배 단가 하락을 반영했다”고 설명했다.

또 부진한 내수 소비, 직구 규제 우려로 물동량 관련 우려 존재하고, 택배 부가서비스 과금 시점도 예상보다 지연되고 있다는 점에도 주목했다. 택배 단가가 제한적이지만 하락하고 있다는 점도 외형 성장률 둔화 요인으로 꼽았다.

다만, 물류 아웃소싱, 플랫폼 기업과의 협력 강화를 기반으로 이익 안정성은 점차 높아지고 있다고 강조했다. 또 구조조정에 따른 글로벌 사업부 수익성 개선 기대감도 여전히 유효하다고 판단했다.

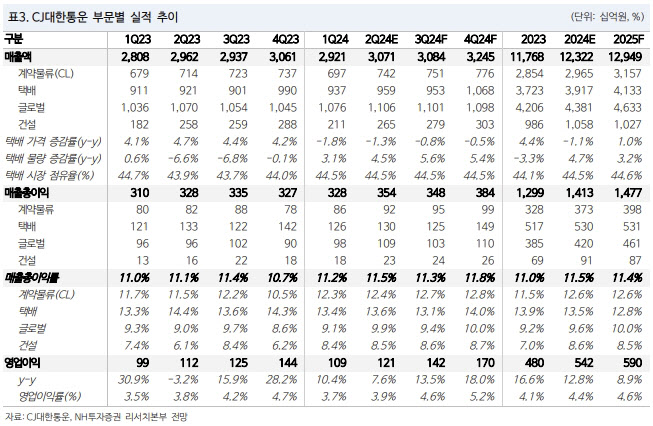

정 연구원은 CJ대한통운의 올 2분기 영업이익이 전년 동기 대비 7.6% 증가한 1210억원, 같은 기간 매출액은 3.7% 늘어난 3조715억원을 기록하리라고 내다봤다. 택배 물동량은 전년 동기 대비 4.5% 늘고, 단가는 1.3% 하락하리라고도 전망했다.

정 연구원은 “택배 시장 점유율은 44.5%로 높아질 전망”이라며 “CL(계약물류) 내에선 W&D 부문 외형 성장세가 10% 수준으로 고성장세를 유지할 전망이며, 글로벌 사업부도 포워딩 부문 실적 개선으로 전 분기 대비 수익성이 소폭 개선될 것으로 기대된다”고 말했다.