|

근원 CPI(식품과 에너지 제외)는 전년 대비 4.3%, 전월 대비 0.3% 상승해 예상치를 소폭 상회했다. 근원물가는 전년비로 둔화 흐름을 지속했으나, 전월 비 상승 폭은 0.3%로 3개월 만에 확대됐다.

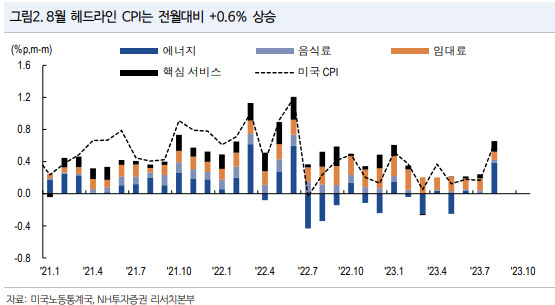

헤드라인(전월비) 물가 상승에 가장 크게 기여한 것은 에너지였다. 에너지의 물가 상승 기여도는 지난해 6월(0.6%포인트) 이후 14개월 만에 최고치를 기록했다. 신차 가격은 상승했고, 중고차 가격 하락 폭은 축소됐다. 자동차보험, 항공운임, 의사진료비, 외식 등 핵심서비스 물가 상승세가 확대되었고 가구·가전 등의 재화 물가도 반등했다.

임대료 둔화 속도가 빨라진 것은 긍정적이라고 평가했다. 정여경 NH투자증권 연구원은 “CPI에서 34.4% 가중치를 차지하는 임대료는 3월(+8.3%) 고점을 통과한 뒤 5개월째 둔화 중”이라며 “임대료의 물가 기여도도 2021년 5월 이후 가장 낮은 수준을 기록했고, 건강보험 등 서비스와 정보기술(IT) 기기 등 재화도 물가 하락 요인”이라고 말했다.

3개월 연속으로 미국 헤드라인 물가는 3%대, 코어 물가는 4%대 안착에 성공했다. 다만 유가는 향후 미국 물가 상승 압력으로 작용할 것으로 전망했다. 정 연구원은 “사우디아라비아가 원유 감산을 연말까지 연장함에 따라 원유 공급은 타이트한 반면, 미국 고용시장과 중국 부동산 경기가 둔화함에도 불구하고 미국에너지관리청(EIA)는 G2의 석유소비는 견조할 것으로 예상하기 때문이다”고 했다.

유가가 90달러에 다가선 가운데 제조업 및 서비스업 투입가격(ISM 서베이)도 2개월 연속 상승했다. 현재 클리블랜드 연은의 인플레이션 나우캐스팅은 9월 헤드라인 및 근원 CPI가 +3.8%, +4.3%를 기록해 3분기 중 물가 반등 흐름이 지속될 것으로 예상했다.

정 연구원은 “전월대비 +0.2% 상승(직전 6개월 평균은 +0.3%)이 유지된다면 2023년 미국 헤드라인 물가는 3.3%를 중심으로 지그재그 우하향 궤적을 그릴 전망”이라며 “코어 CPI는 전월대비 +0.2% 상승이 유지된다면 2023년말 3.5%, 2024년 말 2.4%에 다다를 것으로 추정된다”고 전했다.

![이 스웨이드 세트 어디 거?...'173㎝ 모델핏' 미야오 가원 공항룩[누구템]](https://image.edaily.co.kr/images/Photo/files/NP/S/2026/03/PS26031400180t.jpg)

![살인 미수범에 평생 장애...“1억 공탁” 징역 27년 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031400001t.jpg)