|

빙그레는 1분기 연결 매출액과 영업이익이 각각 2935억원, 127억원을 기록했다. 전년 동기와 비교해 각각 14.8%, 702.7% 증가한 규모다. 시장 기대치를 큰 폭으로 상회하는 수준이다.

그는 “호실적이 빙그레(별도) 주력제품 가격 인상 효과 및 수출 호조에 기인하며, 자회사 해태아이스크림은 매출이 19% 증가한 반면 마케팅 확대 영향으로 영업이익은 감소했다”고 짚었다.

비성수기인 1분기에 4%대 영업이익률(연결 기준)은 지난 2012년 이후 11년만이라는 점에서 고무적으로 평가했다.

부문별로 냉장류(별도-유음료 등) 매출액이 10.8% 늘었다. 소비심리가 위축돼 판매량이 줄었지만 바나나맛우유와 요플레 등 주력 제품 가격 인상 효과로 외형 성장 기조가 이어졌다.

냉동류(별도-빙과류+스낵, 더단백 등 기타 상온 제품) 매출은 19.1% 증가했다. 붕어싸만코, 메로나 등 제품 가격을 인상했고, 3월 이른 더위에 따른 수요 증가세가 더해졌다. 상온커피와 더단백 판매도 양호했다.

2분기 연결 매출액은 4007억원, 영업이익은 268억원으로 추정했다. 지난해 같은 기간보다 각각 10.0%, 27.4% 증가한 규모로 컨센서스(매출액 3934억원, 영업이익 235억원)를 상회할 것으로 전망했다.

그는 “작년 부진했던 중국 법인 실적이 1분기 개선됐는데 리오프닝 효과 지속되며 2분기도 견조한 회복세가 예상된다”고 밝혔다.

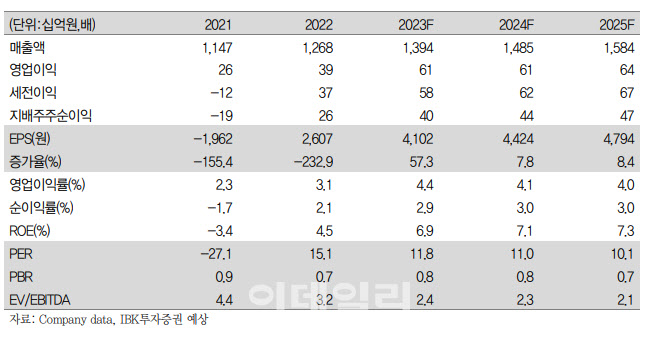

그는 “1분기 호실적 발표 이후 주가 반등세가 이어지고 있지만, 현 주가는 12개월 선행 주당순이익(EPS) 4290원)의 11.6배 수준으로, 빙그레 과거 4년(2019~22년, 일회성 비용 발생한 2021년은 제외) 평균 주가수익비율(PER) 16.7배보다 낮아 추가 상승 여력이 높다”고 말했다.

![[속보]뉴욕증시 보합…尹계엄령에 韓주식·펀드 '뚝'](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120400382t.jpg)