|

[이데일리 김정남 기자] “방심할 수 없습니다. 일본 엔화 외에 미국 달러화와 유로화 등 주요 통화들의 수급 상황을 미리 점검해놓아야 합니다.”

일본 경제 전문가로 손꼽히는 이지평 LG경제연구원 상근자문위원은 8일 일본의 금융 보복 가능성에 대해 “이번 수출 규제도 ‘설마 그것까지 하겠어’ 하는 사이에 속수무책으로 당한 것”이라며 이렇게 말했다. 미국 등과 비교하면 직접적인 대일(對日) 금융 관계는 약해졌지만 마냥 안심할 수만은 없다는 경고다.

“수출 규제도 설마 하겠냐고 생각하다 당해”

그는 “일본 내부에서도 한국의 금융 사정에 대해 어느정도 파악이 되고 있을 것”이라며 “금융 규제도 수출 규제처럼 순식간에 진행될 수 있다”고 했다. 그는 “최악의 경우 일본계 자금이 움직일 수도 있다”며 “신디케이트론(두 개 이상의 은행이 차관단을 구성해 일정 금액을 융자해주는 중장기 대출) 혹은 프로젝트 파이낸싱(은행 같은 금융기관이 석유, 탄광, 조선, 발전소, 고속도로 등의 건설에 자금을 지원하는 금융기법)을 할 때 일본계 은행이 한국 기업을 모니터링하는 과정에서 ‘나는 빠지겠다’는 식으로 나와 다른 외국계 자금에 영향을 줄 리스크까지 염두에 둬야 한다”고 강조했다.

다른 국내 고위당국자도 “금융 차원만 떼면 이해관계는 약할 수 있다”면서도 “일본은 만만한 나라가 아니어서 굉장히 조심히 다뤄야 할 문제”라고 우려했다. 일본 재무성에 따르면 2017년 기준 일본의 대외순자산은 328조4470억엔(약 3374조원) 규모로 세계 1위다. 한국은 얼추 일본의 10분의1 수준이다. 냉정하게 보면 두 나라의 경제·금융 자산 차이, 다시 말해 국제사회에 던지는 경제적 신뢰도 차이는 작지 않다.

이지평 위원을 비롯한 대다수 전문가들의 말처럼 두 나라간 직접적인 금융 관계는 그리 강하지 않다. 금융권에 따르면 올해 1분기 말 기준 KB국민은행의 일본 내 대출채권 규모는 4169억1100만원. 전체의 0.13%에 불과하다. 한국(319조6268억9300만원·98.16%)에서 대부분 영업이 이뤄지는 구조다. 옛 외환은행과 합병한 KEB하나은행의 일본 지역 지점(도쿄·오사카·후쿠오카) 대출 규모도 1조원을 밑도는 것으로 알려졌다. KEB하나은행 관계자는 “현지화가 거의 완료됐고 다양한 고객을 보유하고 있어 큰 영향은 없을 것”이라며 “조심스럽게 상황을 보고 있다”고 했다.

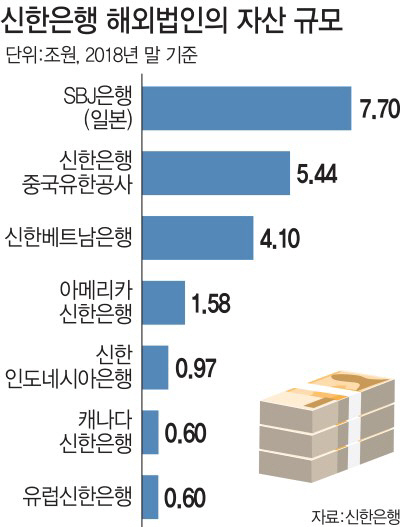

그나마 국내 은행 중에는 유일하게 일본에서 소매 영업을 하는 신한은행(일본 SBJ은행)은 현지 비중이 높은 편이다. 지난해 SBJ은행의 자산 규모는 7조7045억8600만원으로 나타났다. 신한은행중국유한공사, 신한베트남은행, 아메리카신한은행 등보다 크다. 다만 국내 신한은행(324조원)과 비교하면 미미한 수준이다. 신한은행 관계자는 “일본 현지에서도 아직 특별한 제재 액션은 없다”며 “상황을 주시하고 있는 단계”라고 말했다.

한 시중은행 관계자는 “일각에서 송금 제한 얘기도 나오는데, 그건 총칼을 들고 싸우자는 극단적인 방식”이라며 “그 정도 리스크까지는 생각하지 않고 있다”고 했다.

“외국계 자금 조달 경로 미리 넓혀놔야”

문제는 한·일간 경제 갈등이 장기화했을 경우다. 국제사회 발언권이 일본보다 약한 현실 탓에 한국의 경제·사회적 손실이 더 클 수밖에 없다는 우려다. 금융감독원에 따르면 올해 1분기 말 기준 미쓰비시파이낸셜그룹, 미쓰이스미토모, 미즈호, 야마구치 등 4개 일본계 은행의 국내 총여신액은 18조2994억원이다. 한 금융 전문가는 “일본계 자금이 빠져나갈 수 있다는 우려는 과도하긴 하다”면서도 “(정치·외교적 불확실성이 커지면) 일본계 자금과 엮여있는 다른 외국계 자금까지 움직일 가능성이 있다는 점이 오히려 걱정”이라고 했다.

이 때문에 달러화 등 다른 기축통화의 조달 경로를 미리 넓혀놓는 노력이 필요하다는 지적이 나온다. 이지평 위원은 “기업들이 급하면 (일본이 아닌) 다른 데서 돈을 빌려야 한다”며 “외화자금 조달에 차질이 생길 경우 문제는 더 커질 수 있다”고 했다.

금융권은 이와 더불어 국내 산업계에 미칠 악영향 가능성을 주시하고 있다. 미·중 무역전쟁처럼 한·일 산업전쟁이 예상보다 길어질 경우 금융권에도 직격탄이 될 수 있기 때문이다.

이를테면 현재 KB국민은행의 국내 상위 10대 주채무계열 그룹에 대한 신용공여 규모는 20조9180억원이다. 현대차(4조9270억원), 삼성(3조7300억원), SK(2조3920억원), 롯데(2조2040억원), LG(2조120억원) 등의 순이다. 신용공여는 대출금, 지급보증, 기업어음(CP) 매입, 사모사채, 역외 외화대출, 크레디트 라인, 회사채 등을 포함한 포괄적인 빚이다. 신한은행의 경우 10대 주채무계열 그룹과 연관된 자금이 총 23조3900억원이다. 특히 수출 규제 품목(포토레지스트, 에칭가스, 플루오린 폴리이미드)의 수급 어려움으로 생산 차질이 우려되는 삼성전자, SK하이닉스, LG디스플레이, 삼성SDI 등의 영향을 은행권은 지켜보고 있다. 여행업과 숙박업 관련 기업들도 간접 영향권에 들 수 있다.

또다른 시중은행 고위인사는 “여신 기업 모니터링을 평소보다 강화하고 있다”며 “국내 산업이 타격을 입을 때를 대비한 리스크 관리와 함께 지원 방안도 고민해봐야 할 것 같다”고 했다.

|

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)