19일 투자은행(IB)에 따르면 LIG투자증권 인수 우선협상대상자로 선정된 케이프의 100% 자회사인 케이프인베스트먼트는 본격적인 인수자금 마련에 나선 것으로 알려졌다. 케이프인베스트먼트는 LIG투자증권 인수가로 1300억원 정도를 제시한 것으로 전해졌으며 상당 부분이 금융권 차입을 통해 이뤄질 것으로 관측된다. 실적악화를 겪고 있는 모회사인 케이프의 실제 인수자금(equity) 지원 가능성이 낮기 때문이다.

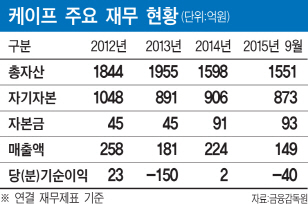

케이프의 주력사업인 실린더 라이너 시장은 전방산업인 조선업 부진으로 지난 2013년부터 변화가 일어나면서 그 해 150억원의 당기순손실을 기록했다. 이에 매출(연결 기준)의 85%가 실린더 라이너에 집중돼 있는 케이프는 사업 다각화 차원에서 페이스북기반 게임개발 전문업체인 소셜인어스(2012년 설립, 지분율 71.68%), 투자자문사인 케이프인베스트먼트(2013년) 등의 자회사를 만들었지만 마땅한 실적을 내지 못하고 있다. 9월말 현재 부채비율은 77%로 낮지만 영업이익과 당기순이익은 각각 31억원, 40억원 등으로 순손실을 기록했다. 재무구조는 탄탄하지만 실적악화로 인한 기업가치는 하락하고 있는 셈이다.

|

문제는 LIG투자증권 인수 이후다. 당장 신용평가업계는 LIG투자증권의 등급 하향을 예고하고 나섰다. 이혁준 NICE신용평가 평가전문위원은 “케이프의 경우 KB손해보험과 비교해 업종연관성 및 재무적 지원 능력이 열위에 있다”며 “경영권 매각 성사시 외부로부터의 지원가능성이 크게 저하될 것으로 예상되는 만큼 신용등급 하락이 불가피할 것으로 보인다”고 말했다. 실제 케이프는 감가상각전 영업이익(EBITDA)이 마이너스인 상태로 신용등급 산정 자체가 불가능한 기업으로 LIG투자증권 인수자금 및 인수 이후 자금 지원 가능성도 희박하다. 이 때문에 LIG투자증권을 인수하더라도 장기적으로 본업에서 이익을 내지 못할 경우 LIG투자증권이 번 돈으로 인수차입금을 상환해야 하는 상황이 될 수도 있다. LIG투자증권의 수익성이 악화될 경우 인수차입금 상환 압박으로 재매각 가능성도 배제할 수 없는 셈.

LIG투자증권 역시 상황이 녹록치 않다. LIG투자증권은 업황 호조로 올 상반기 73억원의 당기순이익을 올렸지만 직전회계년도 2년 연속 적자를 기록했다. 한 IB업계 관계자는 “실질적 인수주체인 모회사(케이프)와 LIG투자증권 모두 수익성이 안정적이지 않은 상황에서 자칫 승자의 저주가 될 수도 있다”며 “따라서 인수 이후 조직재정비 및 시장전략 등의 향후 경영 과제가 성패를 가를 것으로 보인다”고 말했다.