하지만 유한양행(000100)은 원화 약세가 싫지만은 않은 눈치다. 유한양행의 자회사인 유한킴벌리가 원화 약세와 엔화 강세의 수혜를 톡톡히 보고 있기 때문이다.

유한양행이 30%의 지분을 보유하고 있는 유한킴벌리는 2003년부터 합작회사인 킴벌리클락의 요청으로 중국, 일본 등 북아시아 지역에서 기저귀 등의 제품을 팔고 있다.

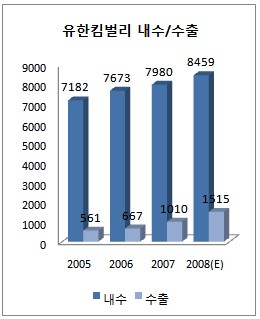

연간 20~40%의 고성장을 지속하던 유한킴벌리의 수출은 올해 원화 약세로 더욱 탄력을 받을 전망이다. 9일 LIG투자증권의 분석에 따르면 올해 유한킴벌리의 수출은 전년대비 50% 성장한 1500억원에 달할 것으로 기대되고 있다.

|

국내 시장에서는 군, 메리즈, 겡키 등 일본 기저귀 제품들이 최근까지 큰 인기를 끌었다. 하지만 엔화가 강세를 보이면서 제품 가격이 일제히 상승했다.

일본 기저귀 제품이 가격경쟁력을 상실하면서 유한킴벌리의 제품의 내수판매가 최근 활기를 띄고 있다. 엔고 현상이 지속될 경우 유한킴벌리의 내수판매는 더욱 늘어날 수 있다.

지난해 일본 제품 등의 선전에 힙입어 4%에 그쳤던 유한킴벌리의 내수 판매는 올해 엔고 덕분에 전년대비 6% 증가한 8459억원 기록할 것으로 LIG투자증권은 전망했다.

김미현 LIG투자증권 연구원은 "유한킴벌리는 경기둔화 속에서도 엔고로 인해 내수와 수출 매출이 모두 호조를 보이고 있다"며 "엔고현상은 내년 상반기까지 지속될 것으로 예상돼 유리한 상황은 지속될 것"이라고 말했다.

그는 "유한킴벌리라는 유량 자회사를 보유하고 있다는 것은 유한양행에 긍정적인 보너스"라며 유한양행을 국내 제약업체들 중에서 최선호주로 꼽았다. 유한양행에 대한 목표주가는 24만8000원으로 제시했다.

▶ 관련기사 ◀

☞경기방어주 약세장서 선방

![[속보] 무안공항 항공기 추락 사고, 탑승자 28명 사망](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900090t.jpg)

!['하니 예비신랑' 양재웅, 한남3구역 100억대 건물주였다[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900026t.jpg)

!['헉' 소리나는 크기…'1만3000원·1856㎉' 햄버거 맛보니[먹어보고서]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900098t.jpg)

![‘호가 15억' 뛴 분당…실제 거래는 얼마나 이뤄질까[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900073t.jpg)

![남편의 짐에서 발견된 청첩장 초혼 아냐 어떡하죠[양친소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122900017t.jpg)