|

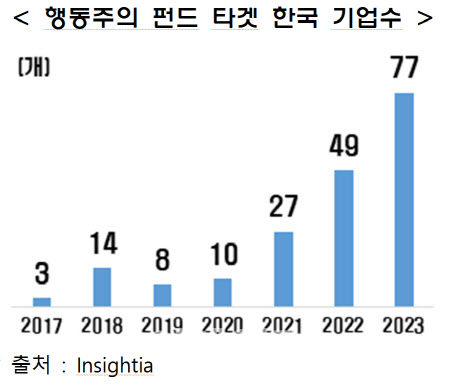

한국경제인협회에 따르면 행동주의 펀드의 타겟이 된 우리나라 기업은 2017년 3개에 불과했지만 지난해 기준 77개까지 불어났다. 정부가 지배구조 규제 정책을 강화하자 행동주의 펀드 활동도 증가한 것으로 해석된다.

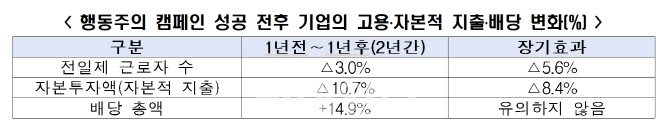

경제계는 행동주의 펀드의 개입이 오히려 장기적으로 기업가치 하락을 불러온다고 진단했다. 미국 상장사 970개사를 대상으로 행동주의 펀드 캠페인 성공 여부에 따른 기업가치를 분석한 결과, 행동주의 펀드가 성공하면 단기적으로는 성공 1년 전부터 1년 후 약 2년간 고용은 평균 -3.0%, 자본적 지출은 평균 -10.7% 감소했다. 장기적으로 고용은 -5.6%, 자본적 지출은 -8.4% 줄었다.

반면 배당은 단기에는 평균 14.9% 증가하지만, 장기에는 다시 캠페인 성공 이전 수준으로 감소하는 것으로 분석됐다. 행동주의 펀드의 경영 개입을 받은 기업은 평균 5년 이내에 직원 7% 감소, 연구개발(R&D) 투자금액은 9% 축소한 것으로 나타났다.

|

행동주의 펀드가 단기 수익만을 노리고 진입했다 철수하면서 오히려 소액 주주들이 손해를 보는 경우도 생긴다. 행동주의 펀드가 기업의 장기적인 발전에 도움이 되는지 판단할 필요가 있다는 목소리다.

재계는 SK와 소버린 사태가 되풀이될 수 있어 우려한다. 당시 행동주의 펀드 소버린은 SK(034730)㈜ 주식 14.99%를 5개 자회사를 통한 지분 쪼개기로 2.99%씩 매입했고, SK㈜는 소버린 측의 이사 선임을 막기 위해 위임장 확보에만 1조원에 달하는 비용을 지출했다. 주가가 폭등하자 소버린은 1조원의 단기 차익을 거두고 한국에서 철수했다. SK는 방어비용으로만 1조원을 날린 셈이 된다. 2006년에는 KT&G가 행동주의 펀드인 칼아이칸의 표적이 됐다. 칼아이칸은 보유지분을 분산 매각해 1500억원의 차익을 얻은 뒤 한국을 떠났다.

이상호 한경협 경제산업본부장은 “기업이 경영권 방어에 천문학적인 자금과 자원을 낭비하지 않고 본질적인 사업에 전념할 수 있도록 해야 한다”며 “행동주의 펀드에 유리한 환경을 조성할 수 있는 입법은 신중해야 한다”고 강조했다.