|

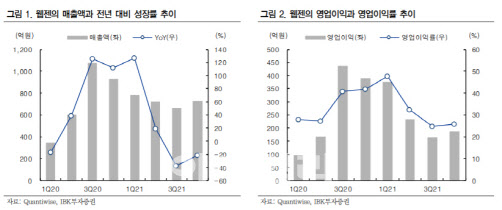

이승훈 연구원은 “외형은 신작 모바일게임 ‘뮤아크엔젤2’가 출시됐으나 기존 게임들이 노후화되면서 매출이 전년 대비 감소했다”며 “작년 3분기 ‘뮤아크엔젤’와 ‘R2M’의 흥행으로 역대급 매출액을 기록했기 때문에 이번 분기 역기저가 크게 발생했다”고 분석했다.

이 연구원은 “뮤아크엔젤2는 9월에 출시된 이후 초기는 구글 매출 순위 10위 내에 위치했으나 현재 10위권 밖으로 하향 안정화됐다”며 “뮤 지적재산권(IP), R2 IP게임이 각각 전년 동기 대비 37.6%, 43.5% 감소했다”고 진단했다.

4분기는 뮤아크엔젤2 매출이 온기에 반영되고 성수기 효과가 반영되면되서 기존 게임들 매출 역시 반등할 것으로 예상한다. 다만 수익성은 신작 출시에 따라 마케팅비가 증가하고 인건비가 상승하면서 둔화되고 있다.

이 연구원은 “뮤아크엔젤2를 출시하면서 마케팅비가 증가하고 자체 개발이 아니기 때문에 로열티 비용이 추가된 것 판단된다”며 “인건비 역시 전년 대비 20% 이상 증가했기 때문에 영업이익률이 하락했다”고 전했다.

특히 최근 중국 내 신규 게임의 판호가 발급되지 않으면서 웹젠 IP를 활용한 게임의 중국 출시가 지연되는 것으로 보인다. 또 자회사를 통해 ‘웹젠블루락’, ‘웹젠노바’ 등의 신작을 개발하고 있지만 출시 일정이 불명확한 상황이다.

다만 이 연구원은 “풍부한 자금력을 기반으로 IP 투자, NFT 등의 블록체인 기술, 개발사 투자를 통한 인수합병(M&A) 등 성장 잠재력은 충분하다”며 “뮤 IP가 중국과 한국에서 인지도가 높기 때문에 신작 출시가 가시화되면 투자 심리가 개선될 것”이라고 예상했다.