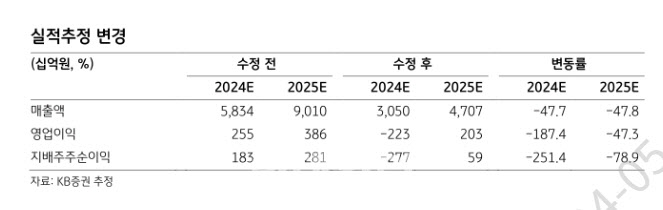

13일 이창민 KB증권 연구원은 “리튬 가격 급락으로 양극재 평균판매단가(ASP) 전망을 하향 조정했고, 전방 시장의 성장성 둔화를 고려해 가동률과 영업이익률 추정치를 낮췄다”며 이같이 밝혔다.

그는 먼저 2023~2030년 양극재 ASP를 1킬로그램(kg)당 44달러에서 31달러로 하향했다. 또 같은 기간 가동률을 평균 70%에서 67%로, 영업이익률 추정치를 평균 4.8%에서 4.2%로 0.6%포인트(p) 낮췄다.

엘앤에프는 1분기 역시 시장 기대치를 밑도는 실적을 낸 바 있다. 엘앤에프(066970)의 1분기 매출액은 전년 동기보다 53% 줄어든 6357억원, 영업손실은 전년 동기대비 적자로 전환해 2039억원을 기록했다.

이 연구원은 “1분기 양극재 판매량은 전분기 대비 25% 증가했으나 ASP는 18% 하락했다”면서 “NCMA90(니켈함량 90%) 제품과 NCM523(니켈50%, 코발트20%, 망간 30%의 비율) 제품의 출하량이 모두 증가한 점은 긍정적이었으나, 리튬 가격과 연동된 ASP가 하락한 점이 매출의 하방 요인으로 작용했다”고 분석했다.

이어 작년 4분기와 마찬가지로 리튬 가격 하락이 역(逆) 래깅효과 (비싸게 사서 싸게 파는 것)로 인한 수익성 훼손 및 재고평가손실로 이어졌다는 설명이다.

이 연구원은 “2분기 매출액은 전년 동기보다 50% 감소한 6894억원, 영업손실은 같은 기간 적자로 전환한 552억원으로 추정한다”면서 “출하량은 전분기 대비 25% 증가할 것으로 예상되지만 ASP가 15% 하락할 것”이라고 우려했다. 다만 추가적인 재고평가손실 발생 가능성은 낮다고 강조했다.

이 연구원은 “올해 전체 매출액은 작년보다 34% 줄어든 3조500억원, 영업손실은 적자를 지속한 2232억원 수준으로 추정한다”면서 “상반기 실적 부진은 불가피하나, 하반기에는 신제품 출시에 따른 출하량 확대와 리튬 가격 안정화로 인한 ASP 회복이 기대된다”고 덧붙였다.

|

![[단독]내년 전세대출에 DSR 적용 안한다…銀 ‘자율규제'로](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120201074t.jpg)

![저수지에 떠오른 검은색 가방…네살 배기 시신이었다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24120300003t.jpg)