우려는 새해에도 이어지고 있다. 멈출 줄 모르는 기준금리 인상에 경영참여형 사모펀드(PEF) 운용사 등 시장 참여자들이 자금 모집에 어려움을 겪으면서 자칫 아무 소득 없이 상반기를 보내는 것 아니냐는 관측마저 나오고 있다.

|

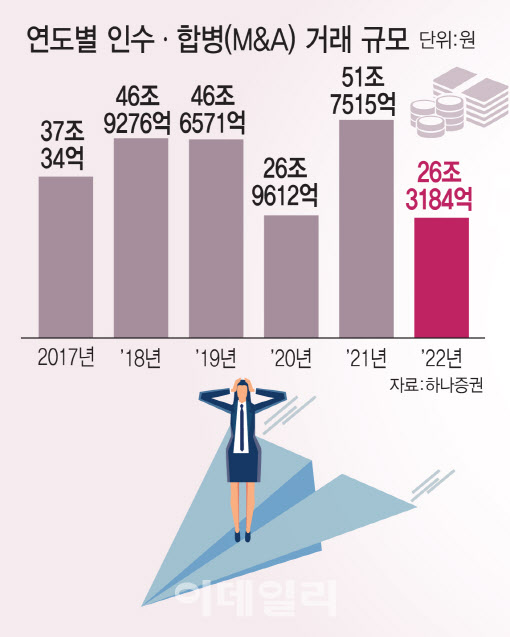

한 해 전인 2021년(51조7515억원) 거래 규모와 비교하면 1년 새 무려 49%나 급감한 수치다. 코로나19가 전 세계를 강타한 2020년(26조9612억원)을 넘어 2012년(23조5445억원) 이후 11년 만에 최저치를 기록했다. 거래건수 급감도 눈에 띈다. 지난해 누적 M&A 거래건수는 311건에 그치며, 2005년(163건) 이후 역대 최저 거래 건수를 새로 썼다.

거래 규모가 1조원을 웃도는 ‘빅딜’ 건수가 급감한 점이 영향을 미쳤다는 평가가 나온다. 2021년 M&A 시장에서 이뤄진 1조원 이상 M&A 거래는 15건이었다. 그런데 올해는 내년에야 종결될 계약2건을 더하더라도 총 4건으로 지난해 4분의 1 수준에 그쳤다.

녹록지 않은 한 해를 보낸 자본시장이지만, 반등 요소도 뚜렷하지 않은 상황이다. 금리 인상 기조가 언제 꺾일지 장담할 수 없는 상황에서 올해는 침체가 더 가속화할 것이라는 암울한 전망마저 나온다. 한 업계 관계자는 “IMF외환위기와 글로벌 금융위기 다 겪어봤지만 이런 상황은 처음이다”며 “예상치 못한 상황이기에 전망을 하기도 벅찬 상황이다”고 토로했다.

일각에서는 자금활용에 여유가 있는 제한된 원매자들이 시장을 주도하는 시장이 펼쳐질 것이라는 전망이 나온다. 몸집 키우기가 아닌 생존을 위한 스타트업간 깜짝 M&A도 이뤄질 수 있다는 관측도 나온다. 최근에는 금융당국이 주식 25% 이상을 보유하는 최대 주주에게 잔여지분을 공개 매수해야 하는 ‘의무공개매수’ 도입을 검토하면서 시장에 어떤 영향을 미칠지도 예의주시하고 있다.

한 경영참여형 사모펀드(PEF) 운용사 고위 관계자는 “시장 분위기에 즉각 연동하는 상장사 투자는 어려움이 이어질 것이다”면서도 “자금 유치나 투자가 급한 기업들이나 운용사를 상대로 하는 사모대출(크레딧) 펀드 시장은 기회가 될 수 있다”고 말했다.

![올해 수입-지출 목표 세우셨나요[가계부 쓰다가]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/01/PS23010700234t.jpg)

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)