|

지난 4일 인수희망가를 포함한 넌바인딩 오퍼(Non-Binding)를 받은 매각 측은 인수 의사를 밝힌 약 15곳의 원매자 가운데 인수 의지와 매각가격 등을 고려해 숏리스트를 선정하고 실사 기회를 부여한 것으로 알려졌다.

매각 측은 EMC 숏리스트에 동종 폐기물 처리 업체를 보유한 원매자들이 포함될 경우 기밀자료 등 회사 내부를 들여다볼 수 있고 보유 매물 밸류에이션(기업가치) 상향을 위한 전략적 베팅에 나설 수 있는 만큼 인수 의사가 확실한 원매자 선정에 공을 들였다는 후문이다.

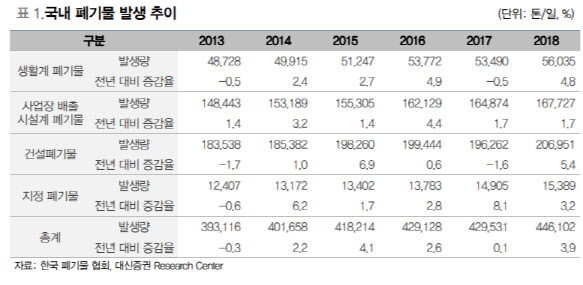

매각전 흐름은 나쁘지 않다. 경제발전과 인구 증가가 맞물리면서 쓰레기는 처리가 힘들 정도로 늘어나는 상황에서 처리 시설에 대한 증설은 이를 따라가지 못하고 있어서다. 쓰레기 처리에 돈이 점점 더 들어가는 현상이 빚어지면서 시장 잠재력을 높게 평가받고 있다.

최근 택배와 배달 등 ‘비대면’ 소비에 따른 생활 폐기물이 늘고 있다는 점, 코로나19 확진자 대응에 의료폐기물까지 덩달아 급증하는 추세도 무시 못할 요소로 꼽힌다.

|

이 밖에 외국계 사모펀드인 KKR이 국내 의료폐기물 업체인 ESG를 8000억원에 인수한 사실이 알려지면서 시장에 관심이 집중되는 모습이다. 6월 폐기물 M&A 대전의 마지막 주자 격인 EMC에 대한 원매자들의 인수 경쟁에 관심이 쏠리는 것도 이 때문이다.

EMC는 2016년 어펄마캐피탈이 코오롱워터앤에너지 인수 이후 6개의 폐기물 업체를 추가 인수하는 ‘볼트온’(유사 기업 인수합병) 전략을 펼치며 현재의 회사를 완성했다. 2017년부터 2년간 진행된 추가 인수 합병을 통해 종합환경 플랫폼 업체로 한 단계 발돋움했다는 평가를 받는다.

시장에서는 환경·폐기물처리 업체 밸류에이션(기업가치)을 따질 때 통상적으로 감가상각전영업이익(EBITDA) 기준 10~15배를 적용하고 있다. 이를 토대로 매각 측에서는 EMC의 기업가치를 1조원 안팎에 잡은 것으로 알려졌다.

한 업계 관계자는 “폐기물 시설은 지배력 강화라는 장점도 있지만 반대로 사업 확장에 대한 매력도 떨어지는 단점도 품고 있다”며 “매각 측에서 다소 높게 잡은 희망가격이 원매자에게도 그대로 관철될지 관건이다”고 말했다.

![악몽의 크리스마스…32명 사상자 낸 도봉구 아파트 화재[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122500001t.jpg)