14일 마켓포인트에 따르면 이날 코스피 지수는 전 거래일 대비 1.10%(29.22포인트) 내린 2620.42에 장을 마감했다. 지난 18일 2429.12까지 빠진 후 정부의 기업 밸류업 프로그램 기대감을 바탕으로 저PBR 종목을 중심으로 이어온 반등 기세가 꺾였다. 이날 한때 2600선이 위협받을 정도로 위태했으나 겨우 한숨을 돌렸다.

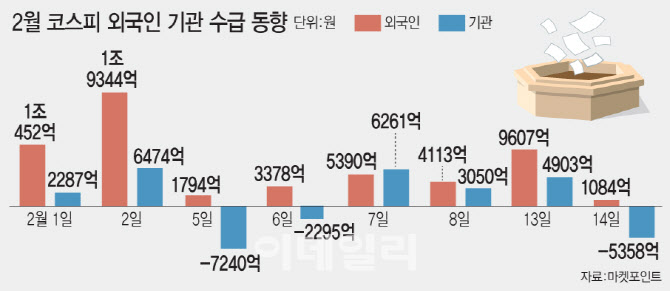

기관 수급이 빠르게 빠져나가며 증시를 압박했다. 기관은 이달 들어 전일까지 코스피 시장에서 1조3440억원어치 사들이다 이날에만 5357억원어치 팔아치웠다. 1월 미국의 소비자물가지수(CPI)가 시장 예상대비 더 크게 오르며 미국 연방준비위원회(Fed·연준)가 금리 동결 기간을 길게 가져갈 수 있다는 시장 전망이 나오면서다.

저금리에 대한 기대가 깨지면서 상승동력이 약화한 형국이다. 다만 4거래일 연속 시가보다 종가가 높은 시장 상황이 이어지는데다 이날 매도로 돌아서는 듯했던 외국인도 마감을 앞두고 ‘사자’로 전환한 것이 그나마 긍정적이라는 평가다. 지난달 31일 이후 9거래일 연속 순매수다. 약세를 보인 코스피 시장과 달리 코스닥 시장 역시 1% 가까이 오르며 반등에 성공했다.

이주원 대신증권 연구원은 “CPI 상승률이 2%대 진입에 실패하긴 했으나 디스인플레이션이 진전되고 있는 것은 사실이며 금리 인하 사이클을 앞둔 것도 유효하다”며 “물가 둔화 속도가 기대보다 느린 만큼 금리 인하 시점은 2분기 후반일 것으로 예상되며 향후 물가 상방 압력으로 이어지는지 여부와 3월 미국 연방공개시장위원회(FOMC)에서 연준의 스탠스를 확인할 필요가 있다”고 진단했다.

시장에서는 금리 압박에 더해 최근 주가 상승에 따른 레벨 부담을 주가 조정의 원인 중 하나로 꼽고 있다. 미국 CPI가 예상보다 높긴 했으나 인플레이션이 글로벌 경제를 흔들 정도는 아니라는 판단이 배경이다. 다만 3월 말에 있을 배당금 지급, 4월 총선 이후 증시 부양책의 정책 모멘텀 소진, 6월의 공매도 재개 가능성이 리스크로 거론된다.

하지만 상반기 금리 인하 기대감이 후퇴한 만큼 금리 인하에 보수적인 미국 연방준비위원회의의 기조를 뒤집을 만한 근거가 필요하다. 2월 미국 고용 지수와 2월 CPI, 3월 FOMC 등 경제지표 발표에 따른 변동성이 확대할 것이란 전망도 제기된다.

이웅찬 하이투자증권 연구원은 “올 상반기 한국증시는 박스권을 오가며 2분기 금리 인하 시그널을 기다릴 것”이라며 “한국 증시가 잠시 쉬어가는 구간을 만났을 뿐이며 미국 대선 향방이 가늠되는 시점에서 금리 수준 여부 등 대외 리스크를 확인하며 진행해 갈 것”이라 말했다.

그간 증시를 주도해온 기업 밸류업 프로그램 기대에 기댄 저PBR 랠리 역시 마무리 국면에 접어들었다는 분석도 나온다. 저PBR 종목들이 주가 상승으로 고PBR에 가까워진 만큼 다음 모멘텀이 필요하다는 것이다. 증권가에서는 이달 말로 예정된 정부의 정책 내용보다 추후 후속조치에 영향을 크게 받을 것으로 보고 있다.

하인환 KB증권 연구원은 “지난 2주간 랠리를 이끌어온 기업 밸류업 프로그램에 대한 기대감이 1차 반영 마무리 국면에 접어들었다”며 “올해 한국 증시 흐름이 저PBR 주도가 될 것이냐 고성장주로 회귀할 것이냐는 이후 정부 정책에 따라 결정될 것”이라 판단했다.

|