|

민병규 유안타증권 연구원은 “주거비 상승 원인으로 지목되는 ‘소유자 등가 임대료’ 역시 관련 선행지표(Zillow rent index)와 주택가격 상승률이 연속적인 하락세를 보이고 있다”며 “고점 확인이 멀지 않아 보이는 상황”이라고 말했다.

최근 확인되고 있는 미국 물가의 하락 추세에 큰 반전은 없을 것으로 봤다. 지난주 뉴욕 연준이 발표한 1년후 기대인플레이션(12월)은 +5.0%로 추가 하락했고, 1월 평균 WTI는 전년 대비 -8.7%를 기록하고 있다.

중국의 코로나19 확산에도 불구하고 공급망 차질 또는 물류 비용(BDI) 상승과 같은 부가적인 물가 상승 압력은 확인되지 않고 있다. 페드워치에는 2월 +25bp 인상 확률 95.2%, 3월 +25bp 77.3%, 11월 -25bp 인하 확률 34.3%가 반영돼 있다.

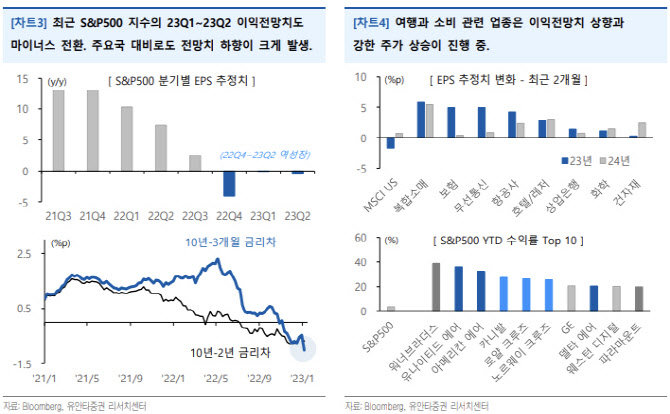

지난주 어닝 시즌이 개막 된 미국의 지난해 4분기 EPS 성장은 S&P500 기준 -4.1% 역성장이 예상되고 있다. 최근 우려되는 변화는 올 1분기(-0.1%)와 2분기(-0.5%) 전망치 역시 마이너스 전환했다.

MSCI 기준 미국 증시의 올해 EPS 성장 전망치는 최근 2개월간 -1.7%p 하향 조정됐다. 유럽 -0.5%포인트, 일본 +0.1%포인트, 중국 +1.0%포인트 등이다. 민 연구원은 “최근 ISM 지수의 동반 위축과 장단기금리 역전이 재차 심화되고 있다는 점 등을 고려하면 당분간 반전을 기대하기 어려워 보인다”고 말했다.

다만 이러한 흐름에 동조되지 않는 산업도 있다고 지펐다. 여행과 소비 관련 업종의 경우 올해와 내년 이익전망치가 동반 상향되는 흐름을 보이고 있는데, 소매의 경우 최근 2개월간 5.9%포인트, 항공은 +4.2%포인트, 호텔은 +2.9%포인트 상향 조정됐다. 관련 기업들의 주가 반등도 강하다는 평이다.

민 연구원은 “올해 S&P500 연초 이후 수익률 상위 10개 기업 중, 6개 기업은 항공사와 크루즈 기업, 2개 기업은 영화사다”며 “수익률 3위인 아메리칸에어(+32.3%)는 지난주 4분기 가이던스를 크게 상향(EPS 0.5~0.7달러→1.12~1.17달러)하기도 했다”고 전했다.

![“덩치 큰 남성 지나갈 땐”…아파트 불 지른 뒤 주민 ‘칼부림' 악몽[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031000001t.jpg)