|

이같은 하락은 암호화폐 시장의 변동성 확대 등 글로벌 자산 시장의 불안이 금융시장에 과열 우려를 불러일으킨 데에 따른 것으로 풀이된다. 실제로 외국인은 코스피 시장에서 지난 11일부터 8거래일 연속 순매도세를 보였다.

이에 하나금융투자는 다음주 코스피 지수 밴드를 3100~3200으로, NH투자증권은 3110~3220으로 제시했다.

지난 20일 발표된 4월 FOMC 의사록에 따르면 몇 위원들은 경제가 FOMC 목표치를 향해 빠르게 나아갈 경우 자산 매입 속도를 조정하는 계획에 대해 논의를 시작할 필요가 있다는 입장을 내놨다. 반면 다수 위원들은 수요 증가와 공급망 문제를 거론하면서 일시적 효과가 사라진 뒤 물가 상승이 완화될 것으로 예상하며 경제가 상당한 추가 진전을 이루기까지 시간이 걸릴 것으로 예상했다.

안소은 IBK투자증권 연구원은 “4월 FOMC 이후 발표된 4월 미국 고용과 소비 지표의 회복세가 더뎌진 점을 감안하면 ‘빠르게 진전될 경우’라는 조건에 부합하지 않는 상황”이라며 “파월 의장을 비롯해 투표권을 가진 주요 인사들은 4월 FOMC 이후 각종 발언을 통해 완화적 스탠스를 유지하고 있는 만큼 연준 테이퍼링 시그널이 바로 가시화되기엔 한계가 있다”고 설명했다.

김영환 NH투자증권 연구원은 “최근 주식시장은 연준의 거듭된 ‘완화적 정책 유지’ 입장에도 이를 의심하고 있는데 이번 FOMC 의사록은 물가 하향 안정세가 확인되기 전까지 주식시장이 테이퍼링 우려를 지속하며 변동성을 보일 수 있음을 시사한 이벤트”라고 판단했다.

그는 “19일 기준 코스피 12개월 선행 PER은 11.8배로 지난 1월 고점 15.1배 대비 크게 낮아진 상황인데 코로나19 이후를 놓고 보면 지난해 하반기 이후 가장 낮은 상황”이라며 “글로벌 증시 대비 코스피 상대 PER은 MSCI ACWI 대비 66%, MSCI EM 대비 87% 수준인데 이는 과거 10년 평균보다 낮다”고 짚었다.

결국 미 연준 테이퍼링 우려와 암호화폐 시장의 변동성 확대가 야기한 투심 위축 등 일시적 요인과는 별개로 한국 기업들의 펀더멘털 개선과 밸류에이션 부담 완화는 지속 중이라고 강조했다.

문남중 대신증권 연구원은 “4월 의사록을 통해 자산매입 조정을 검토하겠다는 문구가 시장 혼란과 증시 변동성을 키우는 역할을 하긴 했지만, 미국의 드라이빙 시즌을 맞이해 코로나19 확산과 실물지표 부진은 불가피, 경제 회복에 대한 해석에 이견이 커질 것”이라고 설명했다.

오는 6월 FOMC 등 공식적 경로를 통해 정책 방향에 대한 불확실성이 완화되면 주식시장의 불안은 점차 진정될 것이라는 전망도 나온다. 안 연구원은 “과거 사례처럼 국내 기업 이익과 수출 경기의 모멘텀이 강하다는 점도 하방 리스크를 상쇄할 수 있는 요소”라고 짚었다.

김 연구원은 “한국 주식시장의 본격적인 반등은 물가 상승세가 완화되고 테이퍼링 우려가 경감되는 시점에 나타날 것”이라며 “이 시기에 주목받을 수 있는 경기민감 수출주인 자동차와 소비재 기업에 주목할 필요가 있다”고 조언했다.

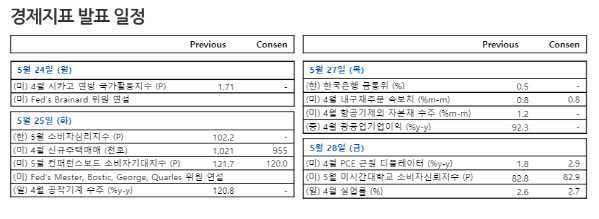

한편 이외에도 각국의 주요 경제지표 역시 차례로 발표될 예정이다. 현재 발표가 예정된 주요 지표들은 △25일 미국 3월 S&P/CS 주택가격지수 △27일 한국 한국은행 금통위, 미국1분기 GDP 수정치 △28일 미국 4월 PCE 물가지수 등이다.

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)