|

하나금융투자는 7일 마벨에 대해 밸류에이션이 높아 당장 매수하기엔 부담스럽지만, 전방산업 성격상 낸드 등 스토리지와 5G 수요를 가늠하기엔 적절한 기업이라고 평가했다.

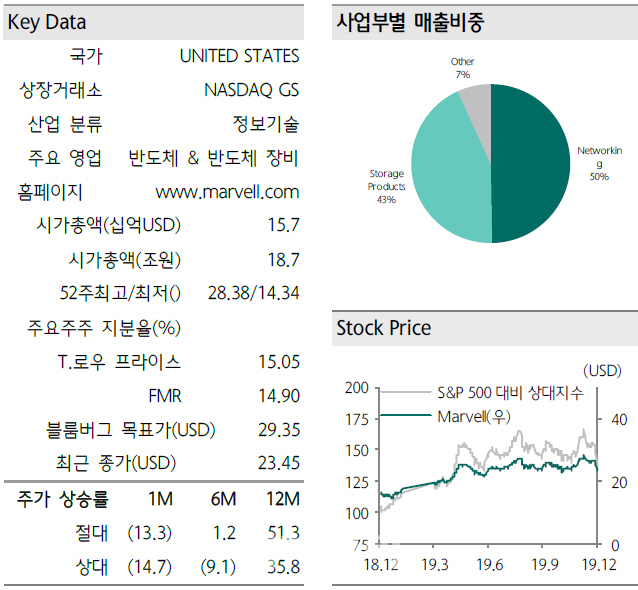

마벨은 미국 나스닥 시장에 상장된 반도체, 반도체 장비 업체로 지난 3분기 매출 6억6247만달러로 전년동기대비 22.2% 줄었지만, 주당순이익(EPS) 0.17달러를 기록하며 컨센서스를 상회, 부합했다.

김경민 하나금융투자 연구원은 “실적 컨센서스는 혼조세였지만 반응은 나쁘지 않았다”며 “컨퍼런스콜 시작 직후 하락하던 주가는 시간외에서 1%이상 올랐다”고 짚었다. 매출이 전년대비 부진해 보이지만, 가이던스 중간값을 웃돌며 무역분쟁 환경에서 나름 견조했던 것으로 평가된다.

또 엔터프라이즈, 데이터센터 제품이 스토리지 사업부 수요를 견인했고, 상당량의 5G 관련 제품을 출하했지만, 주요 고객사중 화웨이가 포함돼 있어 조심스러운 입장을 취했다.

김 연구원은 “4분기 가이던스 중 매출은 7억2750만~7억7250만달러로 컨센서스를 웃돌았고, EPS는 0.15~0.19달러로 컨센서스(0.21달러)를 밑돌았다”며 “결론적으로 빼어난 성장은 아니지만, 분기 매출이 M&A 효과에 힘입어 성장한다는 점은 긍정적이고, 무역분쟁 환경에서 화웨이를 고객사로 보유하고 있어 5G 매출이 이제 막 성장하는 국면에 진입했다는 점이 긍정적”이라고 평가했다.

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)