퇴직은 단순히 일 자리를 떠나는 것 이상이다. 고정적인 수입이 없어 신용카드 한 장 만들기도 어려워진다. 또 우리나라는 자산의 90%가 부동산에 몰려 있어 퇴직 후 급전이 필요할 경우 속수무책이기 십상이다.

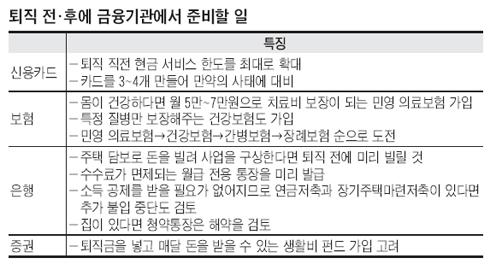

은퇴 전 금융기관에 가서 미리 준비해야 하는 일들은 무엇인가? 전문가들의 조언을 얻어 퇴직 전 ‘금융상품 리모델링’ 전략을 알아봤다. (도움말 주신 분 삼성증권 고규현 연구원, 인스밸리 고진선 상품기획팀장, 국민은행 김재한 PB)

|

①주택대출은 퇴직 전에 미리 받아라

자기 소유의 집이 있다 해도 일단 퇴직하고 나면 대출받기가 어렵다. 정부가 부동산을 잡기 위해 DTI(Debt-to-Income ·소득에 따라 대출액을 제한하는 것) 규제를 시행함에 따라 투기지역과 투기과열지역 퇴직자들은 집이 있어도 소득이 없기 때문에 주택담보대출 금액이 제한된다.

예를 들어 투기지역과 투기과열지역에 6억원짜리 아파트를 가지고 있는 사람은 퇴직 전(연봉 7000만원 가정)엔 15년 분할 상환으로 2억3000만원을 빌릴 수 있다. 퇴직이 임박해도 이만큼 대출받는 데는 문제가 없다. 그러나 퇴직 후에는 소득이 없기 때문에 5000만원까지만 대출을 받을 수 있다.(국민은행 기준)

퇴직자에겐 마이너스 통장도 별 의미가 없다. 일부 초우량 고객이나 연금이 많은 공무원을 제외하고는 1년마다 소득 증빙서를 제출해야 한도가 유지되기 때문이다.

따라서 퇴직 후 사업이나 자녀 결혼으로 목돈이 필요하다면 퇴직 직전에 주택담보대출을 미리 받아 둬야 한다.

또 송금수수료나 현금 인출 수수료가 면제되는 ‘월급 전용 통장’이 없는 사람들은 퇴직 전에 꼭 만들어 놓는 것이 좋다. 퇴직해도 수수료 면제 혜택이 사라지지 않기 때문이다.

|

②신용카드 사용한도 미리 늘려라

이자는 비싸도 신용카드만큼 급전을 쓰기 좋은 것은 없다. 최고 금리가 연 66%에 이르는 대부업체와 비교하면 신용카드의 현금 서비스가 오히려 싼 편이다.

따라서 퇴직 전 소득이 최고에 달했을 때 신용카드 현금 서비스 한도를 최대한 늘려 놓는 것이 좋다.

방법은 간단하다. 소득증명서를 떼 카드사에 제출하면 된다. 카드 가입 시점보다 소득이 늘어나고 연체한 사실이 없는 경우 소득증명서를 내면 대부분 현금 서비스 한도가 늘어난다.

카드가 여럿 있으면 그만큼 현금 서비스를 많이 받을 수 있으므로 연회비가 가장 싼 것으로 2~3개의 카드를 더 만들어 놓는 것도 방법이다.

③보험, 고령자 우대 상품 찾아라

보험은 나이가 들면 들수록 가입이 힘들어진다. 그렇다고 포기하지는 말자. 회사마다 기준이 다르기 때문에 한 회사에서 거절당하더라도 다른 회사에서 받아주는 경우가 있다.

고혈압과 당뇨가 없다면 한 달에 5만~7만원만 내면 질병의 종류에 상관없이 80세까지 입원과 통원치료비가 보장되는 ‘민영 의료보험’에 도전해보자.

여기에 실패하면 이보다 덜 까다로운 ‘건강보험’이 있다. 건강보험은 월 3만~6만원을 내면 암 보험처럼 한 가지 질병이나 10여개 안팎의 병에 대해서만 고액의 치료비를 보장하는 상품이다. 그 다음으로는 간병비를 받을 수 있는 ‘간병보험’을 고려하면 좋다.

이마저도 안 된다면 최후의 수단으로 질병 여부에 상관없이 가입할 수 있는 ‘무심사보험’의 문을 두드리자.

반면 종신보험은 돈을 버는 동안 갑자기 사망했을 때 유족에게 경제적 보장을 해주기 위한 것이니만큼 퇴직자에겐 큰 의미가 없을 수 있다. 따라서 종신보험에 신규 가입할 때는 다른 보장조건을 잘 따져봐야 한다.

④투자상품 리모델링 전략을 짜라

절세와 소득 공제 목적으로 연금저축과 장기주택마련저축에 들고 있었다면 퇴직 후에도 계속 납입할지 재검토할 필요가 있다. 소득 공제 목적으로 주로 가입하는데, 퇴직 후엔 공제받을 소득이 없기 때문이다. 하지만 오래 전에 가입해 금리가 높은 상품일 경우엔 상품을 계속 유지하는 게 좋다. 또 청약제도가 바뀌어 실수요자가 아니고서는 아파트 분양받기가 힘들어졌기 때문에 집이 있는 사람은 청약통장을 과감히 해약하는 것을 고려할 필요가 있다.

![카톡 프로필에 前남편 저격사진 올렸다가 고소 당했어요[양친소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800237t.jpg)

![한강뷰 보며 케이터링 즐긴다…호텔 같은 ‘이 회사'[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800051t.jpg)

![심야 아파트 침입해 잠든 커플에 과도 휘두른 이유[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/12/PS24122800001t.jpg)