|

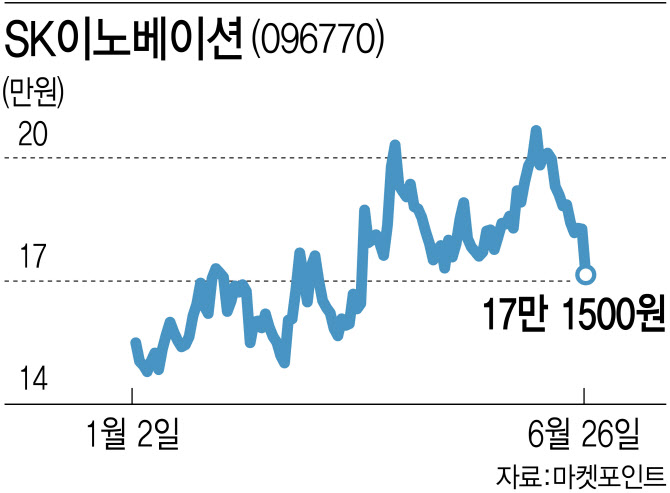

SK이노베이션은 지난 23일 장 마감 후 1조1800억원 규모 유상증자를 결정했다고 공시했다. 발행 신주는 보통주 819만주로 증자 전 총 주식 수(보통주 9246만5564)의 8.86%에 해당한다. 예정 발행가는 이날 종가보다 16.% 할인된 14만3800원이다. 증자방식은 주주배정 후 실권주 일반공모 방식으로 이뤄진다. 오는 9월 최종 발행가액을 확정한 뒤 10월4일 상장될 예정이다.

유상증자로 조달한 자금 중 4185억원은 배터리와 신규 그린사업 연구개발(R&D)센터 자금으로 이용하고, 4092억원은 타법인증권 취득자금으로 활용할 계획이다. 나머지 3500억원은 채무상환 자금으로 쓰인다.

증권가는 이번 유상증자가 일단 주가에 악재로 작용할 것으로 봤다. 유상증자로 주식수가 늘어나면 기존 주주 입장에서는 지분가치 희석이 불가피하기 때문이다. 또 이번 유상증자는 자본시장에서 미처 예상치 못했던 데다 유증 자금 중 일부를 채무상환에 사용한다는 점에서 주가에 부정적 재료라는 평가다.

다만 유상증자가 주가에 부정적인 영향을 끼치더라도 단기간에 그칠 것이라는 전망이 우세하다. 지난해 연말 기준 현금 및 현금성 자산이 약 9조5000억원 규모로 현금성 자산이 부족한 상황이 아닐 뿐더러, 신규 발행 주식 수 비율이 기존 발행 주식 수의 8.9%로 비교적 높지 않아서다.

정경희 키움증권 연구원은 “예정 발행가격의 할인율은 단기 주가에 부정적으로 작용할 수 있지만 시설 자금과 타법인 취득 자금의 상세 내용에 따라 장기적으로 긍정적 요인일 수 있다”고 판단했다.

중장기 관점에서는 신규 사업 확장에 긍정적 평가가 주를 이룬다. SK이노베이션은 시설 자금과 타법인증권 취득 자금을 이용해 수소·암모니아, 차세대 소형 모듈 원자로, 폐기물의 에너지 전환, 탄소포집 등 신규 친환경 사업을 추진할 계획이다. 배터리 자회사인 SK온 물적분할 이후 SK이노베이션의 자체 사업 육성에 대한 필요성이 커지고 있는 만큼 지분율 하락과 지주사 할인, 기업가치 하락에 선제적으로 대응하는 데 의미가 있다는 분석이다.

최영광 NH투자증권 연구원은 “오는 2025~2026년 SK온 상장 이후 SK이노베이션은 재차 정유, 화학 등 고탄소배출 기업으로 인식되며 기업가치 산정에서 부정적 영향을 받을 수 있다”며 “자체 사업이 ‘구경제’에서 ‘신경제’로 변화가 나타난다면 중장기적으로 기업가치 확장 요인이 될 것”이라고 짚었다.

조현렬 삼성증권 연구원은 “SK온 물적분할 이후 SK이노베이션의 자체 사업 육성에 대한 필요성이 커졌다”면서 “자본시장에서 예상하지 못한 증자였던 만큼 단기적으로 투자 심리를 약화시킬 수 있지만 증자에 따른 신규사업 확대 기대감이 있어 투자 심리 약세가 장기화되거나 파급 효과가 크진 않을 것”이라고 말했다.

![쇼핑성지 옛말, 상가 통으로 '임대' 딱지…"팔 수 있다면 20억도 깎죠"[르포]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100390t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)