|

이어 “높은 환율이 면세 업황에 부담 요인으로 작용하고 있는 만큼 환율이 다소 안정화되는 모습을 보일 경우 주가 모멘텀은 높아질 것으로 판단된다”고 덧붙였다.

호텔신라의 3분기 연결기준 매출액은 1조3618억 원으로 전년동기대비 41% 증가했다. 영업이익은 28% 늘어난 266억 원으로 컨센서스를 다소 하회했다.

면세점은 매출액이 1조11977억원으로 전년동기대비 40% 증가했으며 영업익은 97% 줄어든 6억 원을 기록했다. 매출액은 시장 컨센서스를 상회했으나 수익성이 크게 하락했다.

이에 대해 주 연구원은 “호텔신라가 3분기부터 시장점유율 확대를 위해 마케팅 비용을 크게 증가시켰기 때문”이라며 “0월에도 유사한 흐름이 이어진 것으로 추정되는 만큼 당분간 면세점 부문의 수익성 하락은 불가피해 보인다. 높아진 시장점유율을 기반으로 추후 어떠한 전략을 펼쳐 나갈 것인지가 주가 방향성을 결정할 것”이라 말했다.

호텔&레저 부문은 매출액이 1641억 원으로 전년동기대비 48% 증가했다. 영업이익은 260억 원으로 2789% 증가했다. 성수기 시즌을 맞이해 투숙률과 객단가 모두 상승한 가운데 행사 및 웨딩 수요가 증가하며 기대 이상의 실적을 기록했다.

호텔신라는 면세점 시장점유율 확대 전략을 밝혔으며, 이를 위한 공격적인 마케팅 비용 집행이 이루어지고 있다. 때문에 3분기 매출액 성장률은 시장 평균을 크게 상회하였으나 반대로 수익성 지표는 하락하는 결과가 나타났다.

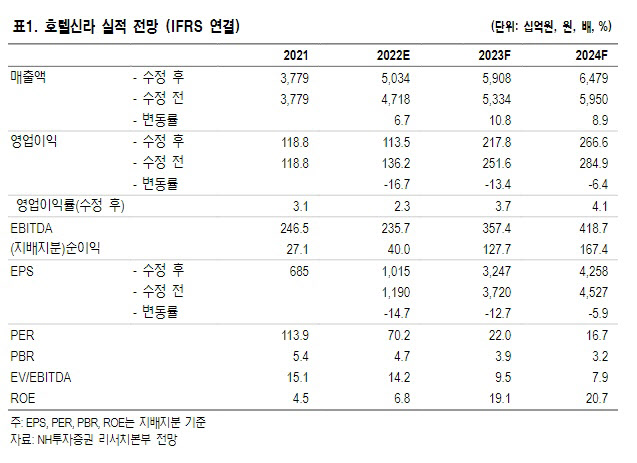

주 연구원은 “변화된 전략을 반영해 목표주가 산정에 기준이 되는 내년도 및 2024년 당기순이익 추정치를 각각 -12.7%, -5.9% 하향 조정했다”며 “밸류에이션에 대한 변경은 없으며 코로나19 발생 이전 수준인 PER 24.0배를 적용했다”고 설명했다.