|

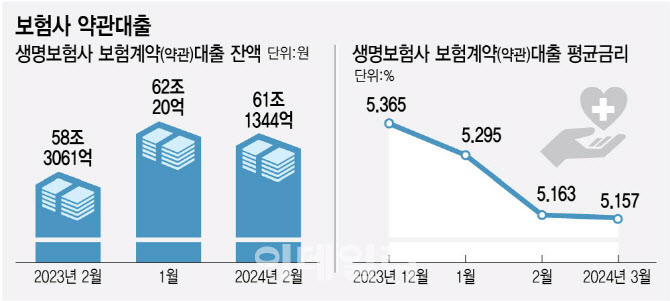

코로나19 기간 전체 보험사(생명보험사+손해보험사)의 약관대출 합산금액은 2019년 63조원에서 2022년 68조 955억원으로 3년 동안 6조원 가량 늘어난 바 있다. 생명보험사에서만 약관대출 규모가 1년새 3조원 가까이 증가한 것을 두고 “꽤 빠른 속도”라는 평가가 나오는 이유다. 실제 생보업계 1·2위에 해당하는 삼성생명과 한화생명의 올 2월 약관대출 잔액은 1년 만에 2조원이 늘어난 28조 5374억원을 기록했다.

보험약관대출은 보험 보장은 유지하되, 보험계약의 해지환급금 일부(50~95%)를 빌려 쓰는 대출이다. 해지환급금이라는 담보가 있기 때문에 각종 증빙 서류가 필요한 은행권 대출에 비해 쉽고 빠르다는 장점이 있다. 대출 방법이 간편한 만큼 경제 침체 시 자금줄이 막힌 가입자들이 손쉽게 접근해 ‘불황형 대출’, ‘급전 창구’로도 불린다.

업계는 최근 생계가 막막하거나 급전이 필요한 차주의 약관대출의 이용이 늘어난 것으로 봤다. 보험사의 약관대출 금리 하락세도 한몫했다. 생명보험협회 4월 공시(3월 취급분)에 따르면 생보사의 보험약관대출 금리(금리확정형·금리연동형) 평균은 5.157%로 전년 말(5.365%) 대비 0.208%포인트 낮아졌다. 지난해 상반기 매달 상승 곡선을 그리던 생보사 약관대출 금리는 1월 5.29%, 2월 5.16%, 3월 5.157% 등 올해 들어 내림세를 이어가고 있다. 손해보험사 13곳의 약관대출 금리 평균 역시 지난해 12월 4.862%에서 1월 4.837%, 2월 4.554%, 3월 4.491%로 감소세다.

이는 은행권의 3월 신용대출 평균금리(6.41%·서민금융 제외)보다 낮고, 주담대 평균금리(4.03%) 대비 소폭 높은 수준이다. 보험사가 상생금융의 하나로 보험계약 대출 가산금리를 조정하면서 1금융권으로 불리는 은행권 금리와의 차이가 더 좁혀졌다. 실제 보험사의 올해 초 약관대출 가산금리는 기존 1.78~1.99%에서 1.5%로 낮아졌다. 일각에선 이러한 보험사의 가산금리 인하가 불황형 대출로 불리는 약관대출 급증세를 가져와 가계 대출 관리에 역효과일 수 있다고 경고한다.

금융업계 관계자는 “약관대출 수요가 줄지 않고 높은 수준을 유지하고 있는데 최근엔 은행권 대출 조이기에 따른 풍선효과와 약관대출 금리 하락 등 종합적인 변수가 작용했다”며 “약관대출 그래프가 단기간 급증하는 모양새를 그린다면 가계 경제에 대한 경고등으로 볼 수 있어 보험사에도 호재라고만 할 수 없다”고 말했다.

![“명품인 줄” 이부진, 아들 졸업식서 든 가방…어디 거지?[누구템]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021100594t.jpg)