|

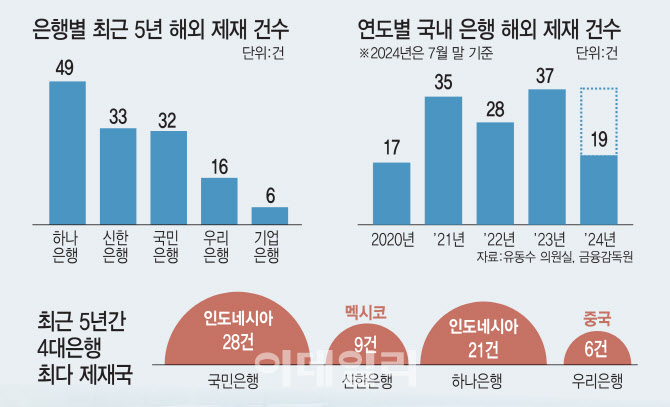

7일 금융감독원이 국회 정무위원회 소속 유동수 더불어민주당 의원실에 제출한 자료를 이데일리가 입수해 분석한 결과 지난 2020년부터 2024년 7월까지 국내 6대 은행은 현지 금융감독당국에서 총 136건의 제재를 받았다. 은행별로 살펴보면 하나은행이 49건, 신한은행 33건, KB국민은행 32건, 우리은행 16건, IBK기업은행 6건 등으로 집계됐다. NH농협은행은 ‘해당 사항이 없다’고 답했다.

연도별로 살펴보면 지난해 제재 건수가 37건을 기록해 매년 증가 추세를 나타냈다. 지난 2020년 17건이었던 제재 건수는 2021년 35건으로 늘었다. 2022년 28건으로 소폭 줄었다가 지난해 37건, 올해는 7월 말까지 19건 제재를 받은 것으로 집계됐다. 올 연말까지 포함하면 작년 수준을 웃돌 것으로 보인다. 지난해 현지 금융감독당국에서 제재를 받은 건수는 KB국민은행 16건, 신한은행 10건, KEB하나은행 7건, 우리은행 3건, IBK기업은행 1건 순이었다.

각 은행이 핵심 사업지로 선정한 국가에서 제재를 받고 과태료를 내는 일이 지속적으로 반복하는 모습을 나타냈다. 국민은행은 제재 위반으로 지난해 한 해 인도네시아 금융당국에 낸 과태료가 2억 2091만 루피아(현재 환율 기준 1902만원)이었다. 특히 국민은행은 지난 5년간 받은 총 32건 중 28건의 제재가 인도네시아에 쏠려 있다.

신한은행은 필리핀, 멕시코, 중국 등에서 제재를 받았다. 지난해 멕시코신한은행은 현지 감독당국 보고서 작성 오류로 과태료 약 110만 페소(7773만원)를 물었다. 하나은행은 멕시코, 필리핀, 인도네시아 당국에서 주로 제재를 받았다.

지난해 하나은행은 필리핀 마닐라지점에서 농업관련 대출 비율 미충족으로 688만 페소(약 1억 6335만원) 과태료를 부과받았다. 우리은행은 올해 캄보디아 중앙은행에서 내부감사, 리스크관리 등 내규 정비 미흡으로 과태료 처분을 받았다. 지난 2022년에는 인도중앙은행에서 대출 지급보증서 미합산, 정기예금 금리 문제 등으로 과태료를 부과받았다. 지난해 현지법인 우리웰스뱅크필리핀에서는 약 23억원 규모 금융사고가 발생했다.

기업은행은 지난 2020년 미국 금융감독당국에서 ‘자금세탁방지 프로그램 운영의무 위반’으로 과징금 등 처분을, 지난해에는 중국에서 경영평가지표 개선 미흡으로 과태료를 각각 부과받았다.

◇법률 비용만 수십억…일각선 “금융감독 기조 강화 영향”

이와 관련해 현지에서의 소송도 늘고 있다. 인도네시아 KB부코핀은행은 올해 종료했거나 지난 7월 기준 진행 중인 민·형사 소송이 165개에 달한다. 지난해 법률비용만 22억원에 달한다. 지난 2021년에는 65억, 2021년에는 74억원을 각각 법률 비용으로 지출했다. 멕시코KEB하나은행은 지난해부터 로펌 비용으로 약 1000만원을 지출했다.

금융권에서는 미국 실리콘밸리뱅크(SVB) 파산 이후 각국의 금융감독 기조가 강화했기 때문으로 풀이한다. 시중은행 한 고위 관계자는 “SVB 파산 이후 미국 내 모든 은행에 대한 금융감독 규제가 상당히 강화됐다”며 “금융감독 기조가 강화한 부분이 자국 내 금융사뿐만 아니라 현지에 진출한 외국계 금융사에도 영향을 미치고 있다”고 말했다.

조 바이든 미국 대통령은 금융감독당국에 중견 규모 이상에 대한 은행 관리감독을 지시했고 미 연방준비위원회(FRB)에서도 은행권 위기에 대한 조사와 스트레스테스트 등을 진행하는 등 은행 규제 강화 기조를 이어가고 있다.

금융권 관계자는 “해외에 진출한 국내 은행이 현지 금융감독당국으로부터 커진 규모에 비해 내부통제와 소비자 보호가 미흡하다는 지적을 받고 있고 실제 현지 감사까지 받아 지적을 받은 사례가 여럿 있다”며 “SVB 파산 이후 국내 은행이 진출한 주요국의 감독 기조가 강화된 부분이 국내 금융사뿐만 아니라 현지 금융사한테 영향을 미치고 있다”고 말했다.