기준금리의 가파른 인상으로 급격히 올랐던 시중은행 주택담보대출 변동금리가 낮아지고 있는 점은 주목해야 할 부분이다. 앞으로 기준금리가 하락하게 되면 시중은행 주담대 금리가 더 낮아지는 역전 현상이 나타날 수도 있기 때문이다. 이자 상환기간이 통상 10년 이상 되는 장기 대출인 만큼 상품별 조건과 상환방식을 잘 검토해야 한다고 전문가들은 조언한다.

소득 수준 높다면 디딤돌보다 보금자리

특례보금자리론은 지난달 30일 출시한 지 7영업일만에 누적 신청금액이 10조원을 돌파하는 등 인기를 끌고 있다. 시중은행의 변동금리보다 금리 수준이 낮고 일반 정책금융 상품에 비해 신청 요건을 대폭 완화한 것이 특례보금자리론의 특징이다.

|

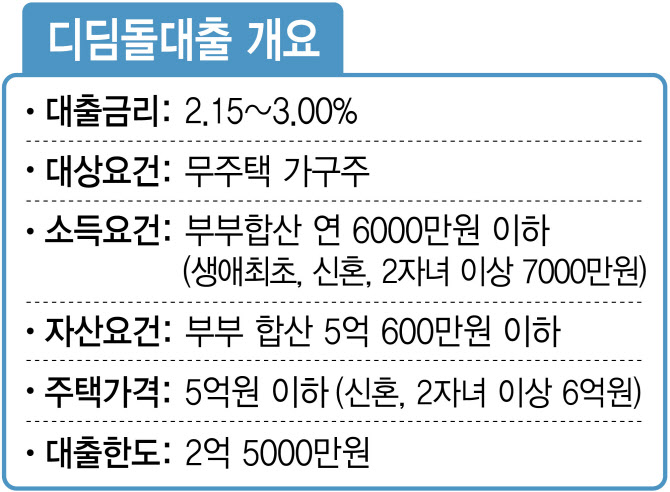

다만 저금리 혜택을 받기 위한 진입장벽이 높다. 세대원 전원이 무주택이어야 하고 부부합산 연소득 6000만원 이하(생애최초·신혼부부·2자녀 이상은 7000만원)만 신청할 수 있기 때문이다. 순자산가액이 5억600만원 이하여야 하는 자산 요건도 있다.

반면 특례보금자리론은 우대금리를 받기 위한 소득 증빙이 필요할 수도 있지만 일단 신청에 소득 제한이 없다. 소득 수준에 따라 대출 금액을 결정하는 규제인 총부채원리금상환비율(DSR)도 받지 않는다.

수도권에 거주하는 맞벌이 부부가 디딤돌 대출의 소득 요건을 맞추지 못하는 경우가 적지 않아 이들의 대출 수요가 특례보금자리론에 몰리는 것으로 풀이된다. 신청자가 무주택자 뿐 아니라 주택 한 채를 갖고 있어도 대출을 받을 수 있다. 그러나 주택 구입을 통해 일시적 2주택자가 된다면 3년 이내에 기존 주택을 처분해야 된다.

특례보금자리론 금리는 일반형 연 4.25~4.55%, 우대형 연 4.15~4.45%로 책정됐다. 우대금리를 적용하면 최저 연 3.25%까지 낮아진다. 현재 시중은행 주담대 금리가 최고 연 6%대인 점을 감안하면 이보다 최고 3%포인트 수준의 금리 인하 혜택을 볼 수 있는 셈이다.

시중은행 주담대는 소득·재직 증빙과 함께 각 은행이 정한 기준에 따라 대출 한도와 금리가 결정된다. DSR 적용을 받기 때문에 소득에 비해 일정 비중 이상 대출을 받지 못하는 것은 한계로 지목된다.

저금리 기조에선 변동금리가 더 유리할 수도

대출금리를 두고 고민이 될 수는 있다. 특례보금자리론의 기본금리는 4%대로 대출기간 동안 변동이 없는 고정금리 방식이지만 시중은행의 주담대 변동금리는 더 낮아질 여지가 있어서다.

은행연합회 소비자포털에서 KB국민은행을 예로 들었을 때 1월 주담대 평균 금리는 5.23%다. 이곳에서 20년간 3억원을 빌린 A씨가 있고, B씨는 같은 금액을 같은 기간에 특례보금자리론으로 연 4.25%에 빌렸다고 가정해봤다.

B씨는 20년간 월 186만원 가량을 꼬박꼬박 내야 한다. 총 대출이자는 약 1억4600만원이다. A씨의 월 상환액은 202만원으로 A씨보다 16만원 가량 많고 총 대출이자는 1억8400만원으로 4000만원 가까이 많다.

하지만 앞으로 금리가 내리게 되면 상황은 바뀔 수 있다. 한국은행 조사를 보면 연간 주담대 평균 금리는 금리 인상기 전인 2020년만 해도 2.50%까지 내려간다. 대출금리가 5.23%에서 2.50%까지만 낮아져도 대출이자가 절반 가량 줄어들기 때문에 저금리 국면에서는 A씨가 더 많은 혜택을 받을 수 있게 된다.

이러한 가정에도 변수가 있긴 하다. 보통 대출기간이 20~30년으로 장기여서 금리 상황은 몇 년 간격으로 언제든 뒤바뀔 수가 있기 때문이다. 앞으로 금리가 하락세로 전환한다고 하더라도 몇 년 후 다시 오를 수도 있는 만큼 주담대 변동금리가 무조건 유리하다고 보기도 어렵다.

이때 특례보금자리론에 중도상환수수료가 없다는 점을 기억해두자. 몇 년이 지나고 특례보금자리론에 비해 다른 대출상품 금리가 현저히 낮게 하락한다면 중간에 특례보금자리론을 상환하고 다른 선택지를 찾을 수도 있을 것이다.

한 시중은행 관계자는 “정책금융 상품 금리가 낮긴 하지만 일반 금융상품들도 은행과의 거래실적 등에 따라 우대금리가 적용되니 주거래은행, 우대금리 여부 등을 잘 확인해야 한다”고 조언했다.