|

[이데일리 이광수 기자] 작년에 이어 올해도 주요 벤처캐피털(VC)의 기업공개(IPO) 행렬이 이어질 것으로 보이는 가운데 상장 예정 VC가 공모가 눈높이를 낮출지 여부에 관심이 쏠리고 있다. 본격적인 기지개를 켜고 있는 VC의 IPO의 성공 여부가 달렸기 때문이다. 앞서 상장한 VC의 주가가 증시변동성과 고평가 논란으로 지지부진한 흐름을 보이면서 현재 ‘VC주’의 투자심리는 상당 부분 악화한 상황이다.

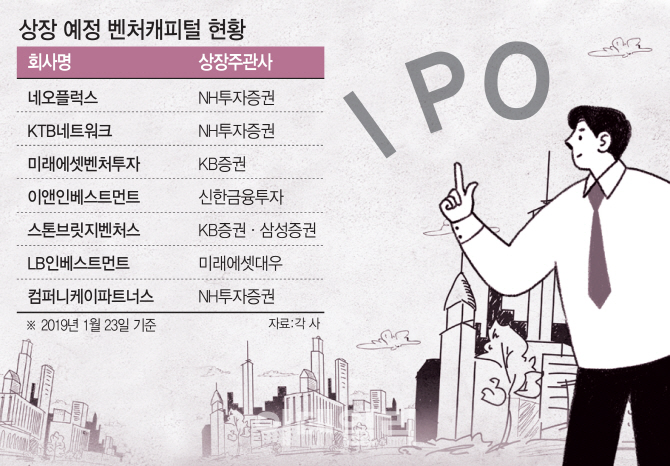

◇컴퍼니케이파트너스 상장예심 청구…VC 7곳 상장 진행 중

24일 한국거래소에 따르면 컴퍼니케이파트너스는 이달 초 한국거래소에 코스닥 상장예비심사청구를 신청하며 상장 절차를 시작했다. 이르면 1분기 내 심사 결과를 발표한다. 컴퍼니케이파트너스는 올해 상반기 코스닥 시장에 입성한다는 목표다.

이 밖에도 현재 △KTB네트워크 △네오플럭스 △미래에셋벤처투자 △이앤인베스트먼트 △스톤브릿지벤처스 △LB인베스트먼트 등 최소 7곳의 VC가 상장을 추진하고 있다. 작년에 상장한 4곳에 이어 75%나 늘어났다.

이처럼 VC가 상장을 서두르는 이유는 자본확충의 필요성이 커져서다. 과거 자산운용사와 자문사는 상장주식에, VC는 비상장 주식에 투자한다는 공식이 깨지면서 업권 간 영역이 허물어졌다. 최근 헤지펀드들이 잇따라 설정되고 있고 운용사와 자문사도 공격적으로 비상장 주식에 투자하면서 경쟁이 심화하고 있다.

투자은행(IB)업계 한 관계자는 “거칠어진 경쟁 환경에서 VC도 살아남기 위해 자기자본을 확충해야 한다”며 “수익성을 높이기 위해서라도 VC가 자기자본 계정 투자를 확대할 필요성이 점점 커지고 있다”고 설명했다.

◇나빠지는 ‘투심’…눈높이 조정이 관건

사실 상장이 예정된 VC 7곳의 상당수는 작년에 상장절차를 마무리할 예정이었다. 하지만 린드먼아시아(277070)와 SV인베스트먼트(289080), 나우아이비캐피탈(293580) 아주IB투자(027360) 등 작년에 상장한 VC의 주가가 공모가 대비 큰 폭으로 하락하자 올해로 상장 일정을 연기한 상태다. 시장 상황이 좋지 않으니 제 가격을 받을 수 있는 시기에 상장 절차를 밟겠다는 의도에서다.

이들의 상장 연기는 가장 최근 상장된 아주IB투자(027360)의 영향이 컸다는 게 업계 전문가들의 분석이다. 이날 마켓포인트에 따르면 아주IB투자는 전 거래일보다 5원(0.46%) 오른 1090원에 거래를 마쳤다. 아주IB투자는 상장 당시 희망공모가 밴드인 2000~2400원을 밑돈 1500원으로 공모가가 확정됐고, 현 주가는 공모가 대비 27.3% 하락한 상황이다. 그만큼 시장에서 VC주를 바라보는 시선이 곱지 않다는 것이다.

전문가들은 지난해 정책 기대감으로 VC의 밸류에이션이 상향 평가된 부분이 있었다며 현 주가 수준으로 눈높이를 낮출 필요가 있다고 분석했다. IPO업계 한 관계자는 “과거 상장한 VC들의 밸류에이션이 다른 금융기관 평균에 비해 높아 다소 거품이 있었다고 볼 수 있다”며 “현재 시장 상황에 맞게 눈높이를 조정할 필요가 있다”고 말했다.