|

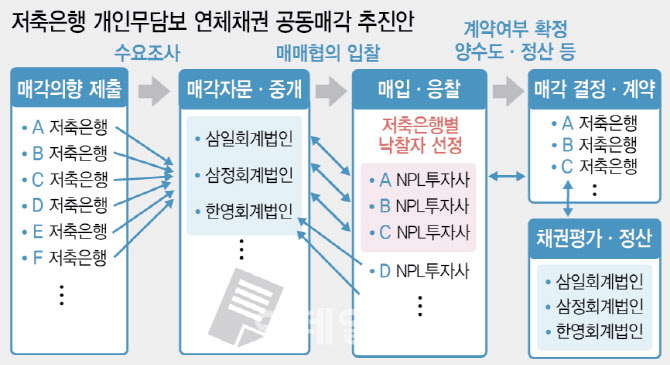

앞서 금융위원회는 지난 6월 말 우리금융F&I, 하나F&I 등 NPL 매입회사 5곳에 개인 무담보 연체채권 매각이 가능하도록 길을 터줬으나, 이후 4개월간 연체채권을 매각한 사례는 나오지 않았다. 담보채권을 주로 정리해오던 NPL 회사들과 무담보채권을 매각하려는 개별 저축은행간 매각가격 이견을 해소하고자 이번 컨소시엄을 구성했다.

이날까지 완료한 사전수요 조사 결과 19개 저축은행이 총 1000억원대 연체채권을 매각하겠다는 의사를 밝힌 것으로 파악됐다. 이달 중 회계법인 3사가 채권 매각가를 산정하면, 저축은행들은 이르면 다음달 첫째주께 NPL 회사와 채권 양수도계약을 체결할 예정이다.

지금까지 매각 의사를 밝힌 저축은행들의 연체채권 규모로 연체율을 낮추기에는 역부족이라는 평가다. 지난 6월 말 기준 전체 저축은행의 가계신용대출 연체채권 잔액은 1조6000억원 규모로 추산된다. 1000억원을 매각하는데 성공하더라도 연체율은 5.65%에서 5.3% 수준으로 하락하는 데 그친다.

다만 이들 저축은행의 연체채권 가격이 높게 책정될 경우 향후 참여하는 회사는 더 늘어날 전망이다. 회계법인 3사 컨소시엄 관계자는 “매각이 일회성으로 그치는 것은 아니다”고 했다. 저축은행 업계 고위 관계자는 “당장은 1000억원대 규모로 시작하지만 이번에 가격 협상이 잘 이뤄지면 향후 5000억원, 1조원 규모도 매각이 가능할 것”이라고 했다.

회계법인 3사가 정할 매각가격은 한국자산관리공사(캠코)가 부르는 가격보단 높게 책정될 것으로 보인다. 회계법인 3사는 이번 컨소시엄을 통해 기본 수수료(저축은행별 최대 300만원)와 별도로 캠코 매각가격 대비 초과매매 대금의 20%를 성공보수로 가져간다. 캠코에 매각하는 가격 대비 높을수록 성공보수도 늘어나는 구조다.

NPL 업계에서는 저축은행들이 연체율을 낮출 수 있는 마지막 기회라는 분석이 나왔다. 업계 관계자는 “연체채권은 보유하는 기간이 길어질수록 가격이 떨어질 수밖에 없다”며 “이번 컨소시엄에서조차 연체채권을 매각하지 못하면 매각 시기를 놓칠 수 있다”고 했다.

금융위는 2020년 6월 말 코로나 시기에 발생한 개인 연체체권은 캠코에만 매각하도록 지도해왔다. 무분별한 채권 추심으로 코로나로 어려움을 겪는 차주들에게 이중 부담을 지우지 않겠다는 의도였다. 그러나 매각처가 1곳(캠코)이다보니 시장가격이 제대로 형성되지 않는다는 지적이 커지자 올해 6월 민간 NPL 회사 5곳에도 매각할 수 있도록 길을 터줬다. 한편 캠코가 2020년 6월 말부터 올해 9월 말까지 매입한 가계 무담보 연체채권(채권액 기준)은 6628억원으로, 이중 94%(6255억원)가 저축은행이 넘긴 채권이었다.

![“얼굴 가리고 피투성이 딸 질질 끌고가”…팔순 아버지의 눈물[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000001t.jpg)

!['2배 베팅' 달려드는 개미…한달새 17만명 늘었다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26022000064t.jpg)