특히 증권가 일각에서는 일부 손실을 감수하고라도 중도 상환을 받는 편이 낫다는 조언까지 나온다. 이들이 원금 손실을 보지 않으려면 홍콩H지수가 내년 상반기 중 7000선을 회복해야 하지만, 지수가 6000 아래에서 움직이며 반등도 여의치 않기 때문이다. 한편에서는 2년 전 ELS발 ‘마진콜(추가 증거금 납부)’ 사태에 따른 단기 금융시장 경색과 원화 하락 등 시장 교란에 대비해야 한다는 얘기도 나온다.

9일 마켓포인트에 따르면 이날 홍콩H지수는 전 거래일보다 0.23% 오른 5987.76에 거래를 마쳤다. H지수는 연초만 해도 7000선(1월 4일 7065.53)에서 움직였지만 연초대비 10.7% 내리며 코스피의 성적(7.71% 상승)보다 한참 떨어지는 성적을 냈다.

게다가 지난달 미국 연방공개시장위원회(FOMC)에서 미국의 고금리 기조가 장기화하고 내년의 금리 인하도 두 번에 그칠 것이라는 전망이 제기되자 홍콩H지수의 약세가 이어지고 있다. 지난달 28일 6000선에서 미끄러진 이후 이달에도 5거래일 연속 5800~5900선을 오가고 있다.

|

올해도 연초 이후 총 2128개 ELS가 홍콩H지수를 기초자산으로 발행됐고 발행금액은 7조5708억원에 이른다. 스탠다드앤드푸어스(S&P)500, 유로스톡스50, 코스피200, 닛케이225에 이어 5번째로 많이 사용된 기초자산이다.

ELS는 6개월 단위로 기초자산 가격을 평가해 돌아오는 조기 상환 기준을 충족하면 원금과 이자를 지급하고 그렇지 않으면 자동 연장된다. 만기는 통상 3년이다.

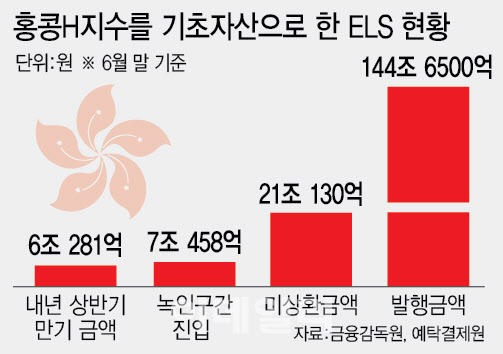

이미 홍콩H지수는 지난해 10월에도 약세를 보이며 우려를 낳았다. 당시 지표 위축과 홍콩 부동산에 대한 우려로 홍콩H지수는 2008년 금융위기 이후 저점을 기록하며 4900선까지 내줬다. 이에 상당수 ELS 상품들이 투자 원금에 손실이 발생할 수 있는 ‘녹인’ 구간에 진입했다. 실제 금융감독원에 따르면 7조458억원 규모의 홍콩H지수 편입 ELS가 이미 녹인 구간에 들어선 것으로 집계됐다.

다만, 녹인이 발생했다고 무조건 원금 손실이 발생하는 것은 아니다. 만기 상환 시점에 해당 ELS 상품이 시초가의 60~70% 수준(녹인 구간 이상)을 회복하면 원금 손실은 피할 수 있다. 하지만 만기 시점에도 지수가 녹인 구간 아래라면 투자 원금을 전부 날릴 수도 있다.

문제는 지난 2021년 홍콩H지수를 기초자산으로 발행된 ELS의 만기가 다가오는 가운데 홍콩H지수가 계속 떨어지고 있다는 것이다. 금감원에 따르면 녹인 구간에 들어선 홍콩H지수 편입 ELS의 85.6%에 달하는 6조281억원 규모가 내년 상반기 중 만기를 맞는다. ELS는 대부분 3년 만기인 만큼 해당 물량의 대부분이 2021년 상반기 설정된 것으로 추정되며 당시 홍콩H지수는 1만~1만2000포인트를 오갔다.

만일 1만2000에서 들어간 투자자가 원금 손실을 피하기 위해선 홍콩H지수가 녹인 기준구간(60%) 이상인 7000선을 넘겨야 한다. 현재 지수에서 20% 이상 올라야 7000선인 만큼 상황이 녹록지 않다는 얘기다. 게다가 중국의 부동산 리스크와 경기침체 우려는 여전하다.

일각에서는 국내에 ELS발 시스템 리스크가 불 수도 있다는 지적도 나온다. 이미 2020년 3월 코로나19가 터진 직후 주가지수가 급락했고 해외 금융사들이 추가 증거금 납부를 요구(마진콜)하면서 외화 자금 수요가 확대했다. 이에 증권사들이 원화 채권과 기업어음(CP)을 시장에 내다 팔며 원화 가치가 떨어지는 등 문제가 발생하자 당국이 나서기도 했다.

이효섭 자본시장연구원 연구위원은 “올해 말부터 내년 초까지 녹인 구간에 진입한 홍콩H지수 ELS의 문제가 발생하며 시스템 리스크로 전이될 수도 있다”라고 말했다.

정인지 유안타증권 연구원은 “내년 만기 상환에서도 적지 않은 원금 손실이 예상되는 등 ELS 시장에 대한 불안감은 커지고 있다”면서 “기초자산의 하락을 예상한다면 일부 손실을 보더라도 중도 상환을 받는 것이 이득일 수도 있다”고 덧붙였다.

!['190억 펜트하우스' 장동건♡고소영의 집 내부 어떤가 봤더니…[누구집]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800090t.jpg)

!['720만원 복지비' 2주 휴식에 최신장비도 지원하는 이 회사[복지좋소]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26030800141t.jpg)