|

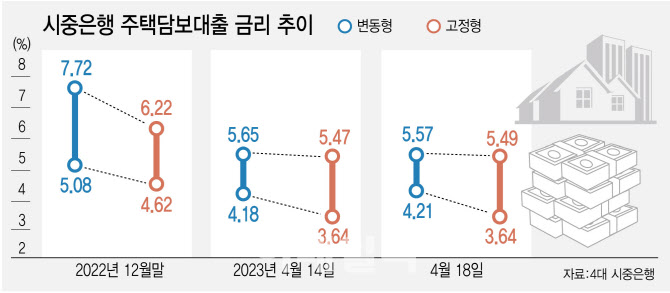

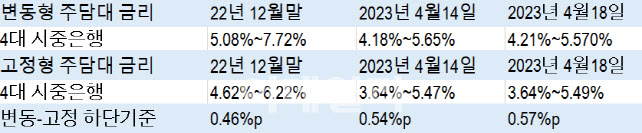

전날 변동형 주담대 준거금리로 사용되는 은행의 자금조달 비용지수인 코픽스(COFIX)가 3월 취급분 기준으로 0.03%p 올라 지난해 11월 취급분 이후 넉달만에 상승세로 돌아섰기 때문이다. 고정형과 변동형 주담대 금리 역전 현상은 단기적인 현상은 아니다. 4대 은행의 지난해 12월말 주담대 고정형과 변동형 금리차가 하단기준으로 0.46%p였다. 변동형과 고정형 금리역전차가 0.46%p(작년말)→0.54%p(14일)→0.57%p(17일)로 커지고 있다.

통상 고정형과 변동형 대출 금리는 고정형이 높다. 고정형은 돈을 빌린 사람이 금리가 약정기간 변하지 않기 때문에 금리 변화 리스크에서 자유로운 반면 그 리스크는 금융기관이 짊어진다. 때문에 금융기관은 가산금리를 그정도 더 높게 책정한다. 반면 변동형은 돈을 빌리는 사람이 금리 변화 리스크를 감내하기에 금리가 상대적으로 낮다.

|

현재 차주들은 고정형을 선호하는 것으로 파악된다. 국민은행은 올해 신규 취급 기준으로 고정형이 66.4%로 변동형은 33.6%수준이라 설명한다. 우리은행 관계자는 “향후 금리변동을 가늠하기 어렵고 현재 고정금리가 휠씬(우리 기준 0.59%p)낮은 상황이라 대부분 고정금리로 하고 있다”고 했다. 신한은행은 올해 변동과 고정 비중이 약 절반씩 정도라 했다.

전문가들은 차주 상황에 따라 다르지만, 당장 금리가 낮은 고정형을 택한 뒤 향후 갈아탈 것을 주문하는 경우가 적지 않았다. 권순성 하나은행 club1한남 PB센터 PB팀장은 “한국은행이 2개월째 기준금리를 동결해 금리인하 시그널로 읽고 보통의 경우라면 변동금리가 합리적일 수 있다”면서도 “지금 장단기 금리 역전현상까지 발생해 변동형이 고정형보다 높게 적용될 가능성이 높은 데다 미국 고금리 기조는 당분간 유지될 것이라 한국 기준금리 하락 전환은 아직 부담이 있어 변동금리 적용시 실질적인 금리하락 효과를 얻기까지는 상당한 시일이 걸일 것”이라고 말했다.

신정섭 신한PWM서울파이낸스센터 팀장도 “수년간 시장금리가 하락할 것으로 전망돼 변동이 유리할 수 있다”면서도 “통상과 달리 고정형이 변동과 비슷하거나 외려 낮은 경우에는 고정금리가 더 유리할 수 있다. 연소득 6000만원 이하인 경우 주택금융공사의 연 2%대 고정금리 저리대출이 가능하다”고 말했다.

반면 주담대가 장기 대출인 만큼 고정형을 권하는 은행도 있다. 한 시중은행 관계자는 “변동형이 0.5%p정도 높지만, 단기 거주 목적이 아닌 고객이라면 변동형도 괜찮다”며 “주담대는 장기대출로 장기적 관점에서 기준금리가 인하될 가능성을 배제할 수 없고 변동형을 고정형으로 갈아탈 때는 3년이 지나지 않더라도 중도상환수수료를 면제받을 수 있어 시장을 보다가 고정형으로 갈아타는 것도 방법”이라고 했다.

|