지난 2018년 12월 지주사 체제로 전환을 완료한 효성그룹은 공정거래법상 지주회사 행위제한 요소 해소 유예기간인 2년 내에 효성캐피탈의 매각을 모두 완료해야 한다. 오는 10월까지 최종 인수후보자를 선정해 대부분 매각 절차를 끝내겠다는 계획이다.

|

매각 주관사 변경만 세 번째다. 지난해 말 다이와증권에서 CS로 바꾼 효성그룹은 이번에 또다시 효성캐피탈의 매각 주관사로 BDA를 선정했다.

IB업계 한 관계자는 “BDA는 아시아 인수·합병(M&A)시장 크로스보더 매각 거래 1위인 점을 내세워 효성캐피탈의 새 매각 주관사 자리를 차지했다”며 “BDA는 최근 두산건설 매각 주관사로 활약하는 등 M&A시장에 두각을 나타내고 있다”고 말했다.

효성그룹은 정식으로 BDA에 주관사 지위(멘데이트)를 부여했다. 회계부문에는 삼정KPMG에서 삼일PwC를 선정했고, 법률부문은 법무법인 광장이 맡았다. 업계에서는 김앤장과 태평양 등 국내 대표 로펌 모두 나섰으나 효성그룹이 지주사 전환 프로젝트를 맡았던 광장의 손을 들어준 것으로 풀이하고 있다.

효성캐피탈의 매각작업은 이달 중 예비입찰을 시작으로 본격화할 전망이다. 이를 위해 효성그룹은 최근 BDA, 삼일PwC, 법무법인 광장과 효성캐피탈 매각을 위한 ‘킥오프’ 미팅을 했다.

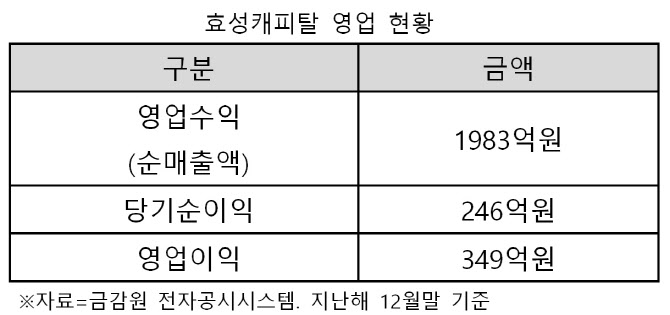

시장에서는 효성캐피탈의 매각가가 최고 5000억원 수준에 이를 것으로 전망한다. 이는 주가순자산비율(PBR) 1.3배 수준이다. 하지만 최근 캐피털사 매물의 평균 PBR이 0.7배 수준으로 3000억원을 밑도는 점을 고려하면 매각 측과 원매자 사이의 가격 괴리가 크다고 지적한다. PBR 1배 수준의 매각가도 약 4000억원이어서 현재로서는 가격 차이를 줄이는 게 매각 성사의 가장 큰 관건이다.

사모펀드(PEF) 한 관계자는 “최근 애큐온 캐피탈이나 아주캐피탈 매각 시 PBR 0.7~0.9배에서 정해졌다”며 “효성캐피탈 매각의 가장 큰 걸림돌이었던 가격을 상당 부분 합리화하고 7개월 남짓한 매각시한을 맞추기 위한 자문사의 아이디어에 관심이 쏠린다”고 설명했다.