|

금융당국 고위관계자는 2일 “최근 부동산 경기 둔화 등을 고려해 차입형 토지신탁을 취급하는 부동산 신탁회사에 대해 사업장별 실태 점검을 검토하고 있다”며 “사업장별 사업성과 신탁계정대여금의 부실화 가능성 등을 꼼꼼하게 들여다볼 예정”이라고 밝혔다.

이 관계자는 “구체적인 점검 일정을 확정하지는 않았지만 이르면 상반기 내에 할 수 있도록 조율하고 있다”며 “실태 점검 결과를 토대로 부동산 신탁사의 건전성 제고를 위한 추가적인 대응 방안을 검토할 것”이라고 설명했다.

차입형 수탁고 높은 대형사 타깃…종합검사 가능성

당국은 고위험·고수익의 ‘차입형 토지신탁’을 이번 실태 점검의 핵심 대상으로 꼽았다. 차입형 개발신탁은 지난해 말 수탁고 기준으로 한국토지신탁이 2조5790억원으로 가장 많다. 뒤를 이어 한국자산신탁(2조1180억원), 대한토지신탁(9460억원), 하나자산신탁(9260억원), 코람코자산신탁(6570억원), KB부동산신탁(5200억원) 등 6개사가 전체 시장의 92%를 차지하고 있다.

당국은 6개사 가운데 1개사를 올해 종합검사 대상에 포함할 것으로 보인다. 금융당국 관계자는 “차입형 토지신탁에 대한 우려가 크다”며 종합검사 가능성을 내비쳤다.

차입형 토지신탁은 분양대금을 사업비로 먼저 사용하고 부족분이 발생하면 부동산신탁사의 대여금으로 충당한다. 부동산신탁사가 직접 자금을 투입하면서 사업장에 대한 건전성과 유동성 관리를 하는 것이다. 부동산 경기 하락기에는 신탁사의 사업장 관리 부담이 가중될 수밖에 없다.

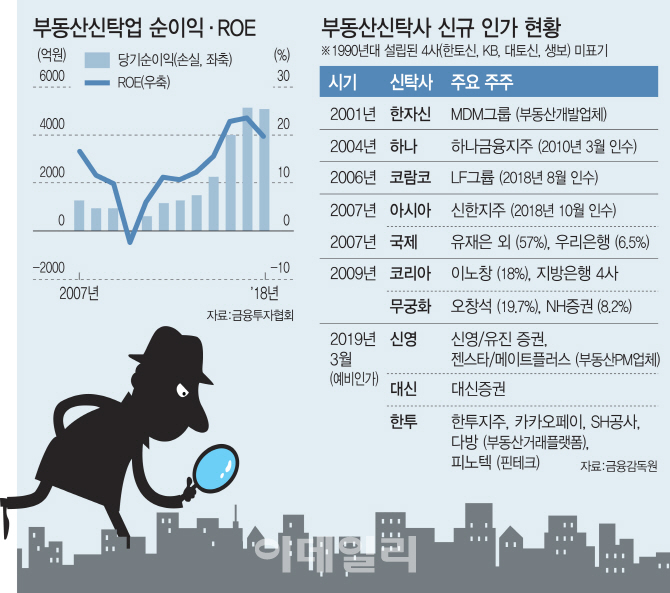

차입형 토지신탁 수탁고는 8조4000억원으로 전년대비 1조원(13.5%) 증가했다. 2014년말 3조원에서 2015년말 3조7000억원, 2016년 5조4000억원, 2017년 7조4000억원 등으로 매년 확대되고 있다. 이에 따른 수익도 늘어 지난해 말 기준 11개 부동산 신탁사의 영업수익 중 ‘차입형·관리형 토지신탁보수’가 6275억원으로 전체 신탁보수의 80.7%를 차지하고 있다.

특히 대형사일수록 수익성이 높은 차입형 토지신탁을 주로 다루고 있다. 한국토지·한국자산·대한토지 등 대형 3사는 전체 영업수익 중 차입형 토지신탁과 신탁계정대이자가 차지하는 비중이 80%를 웃도는 상황이다.

정순섭 서울대 교수는 “주택건설 인허가 실적, 지방 미분양주택 수 등의 부동산 경기 지표를 볼때 최근 부동산 신탁사의 높은 수익성은 정점을 지난 것으로 보인다”며 “차입형 토지신탁 사업장이 집중된 지방에서 미분양주택수가 빠르게 증가하면서 기존 사업장의 부실 우려가 커지고 있다”고 지적했다.

NCR산정·자산건전성 분류 개정 추진…대손충당금 ‘폭탄’

종합검사 추진에 이어 부동산 신탁사를 압박하는 또 다른 요인은 NCR 산정방식과 자산건전성 분류 개정 추진이다. 금융당국 관계자는 “부동산경기에 민감한 신탁계정대여금의 자산건전성 변화를 제때 감지할 수 있도록 자산건전성 분류기준, NCR 산정 방식을 개선할 것”이라고 설명했다.

금융당국이 검토하고 있는 개정안은 크게 세 가지다. 우선 부동산 신탁사에 대해 신탁계정대 건전성 분류를 도입해 현재 NCR 적용 시 일괄 16%로 적용하고 있는 자기자본 차감비율을 부실자산 증가시 최대 100%까지 차등 적용하는 안이다. 또 지금까지 책임준공형 토지신탁의 위험액에 대한 건전성 규제가 없어 이를 신설해 반영하는 방안도 검토 중이다. 마지막으로 신탁계정대여금의 자산건전성 분류 시 해당 사업의 실제 분양률에 따라 판정해 분양률이 낮은 사업장일수록 충당금 적립부담을 늘리는 방안도 논의 중이다. 결국 차입형 토지신탁에 대한 규제 강화를 통해 상시로 건전성 관리를 하겠다는 것이다.

이휘정 하나금융연구소 연구위원은 “금융당국이 NCR산정기준을 개정한다면 자산건전성 분류기준 변경에 따라 추가 대손충당금 적립은 불가피할 것”이라며 “신탁사의 일시적인 비용증가로 수익성 악화가 불가피해 보인다”고 말했다.

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)