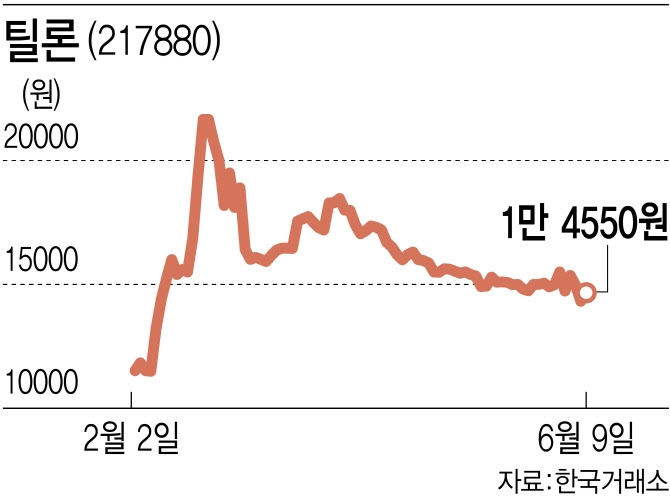

11일 한국거래소에 따르면 지난 9일 코넥스 시장에서 틸론은 1만4550원에 거래를 마쳤다. 전날 대비 1.61%(230원) 상승했지만, 전월(5월9일, 1만5330원)과 비교하면 5.09%(780원) 하락한 수준이다.

틸론은 코넥스에서 거래되는 클라우드 가상화 전문기업으로 지난 2월 코스닥 이전상장 출사표를 던졌다. 그러나 3월 금감원으로부터 증권신고서 정정 요청을 받았고, 이후 3개월 만인 이달 2일 정정신고서를 제출해 상장 절차에 다시 돌입했다.

틸론이 지난 2월 증권신고서를 처음 제출하던 당시와 최근 시장 분위기를 비교하면 사뭇 다르다. 지난 2월17일 첫 증권신고서를 제출한 시점에는 전날 대비 8.71% 상승해 1만6850원으로 올랐다. 같은 달 21일에는 2만1650원까지 올라 52주 신고가를 경신하기도 했다. 52주 신고가와 최근 주가를 비교하면 32.79%(7100원) 내렸다.

|

특히 매출 신장을 견인할 것으로 예상했던 신사업 메타버스 관련 실적이 축소됐다. 올해 메타버스 관련 매출 기준 추정치는 140억원에서 85억원으로, 내년은 176억원에서 140억원으로 하향됐다.

계속기업으로서의 불확실성에 대한 내용도 새롭게 실렸다. 틸론 측은 “2022년 기준 유동부채가 유동자산보다 157억원 많다”며 “올해 1분기에도 적자가 지속됐으며 영업현금흐름이 개선이 이뤄지지 않을 경우 존속에 대한 불확실성이 대두될 수 있다”고 설명했다.

지난달 말 금감원으로부터 회계처리기준 위반 사항이 발견돼 경고 조치를 받았다는 내용 역시 담겼다. 재무제표에 총판 매출을 반영할 때 최종 소비자에게 제품을 인도한 시점에 매출을 인식해야 하지만, 틸론은 그동안 총판으로부터 세금계산서가 발행되거나 대금 회수가 완료된 시점을 기준으로 매출을 인식해 당기순익 등을 과다 또는 과소 계상한 사실이 있다고 지적받았다. 틸론은 이에 지난 2016년부터 5년간 사업보고서를 정정신고서 제출 전에 일제히 수정했다.

궁극적으로 공모가 희망밴드가 낮아졌다. 기존 공모가 희망범위는 2만5000~3만원이었지만, 이번 정정신고서를 거치면서 2만3000~2만8000원으로 수정했다. 총공모주식수는 60만주로 이전과 동일하다.

업계에선 틸론이 실적 기준치가 당초보다 하향 조정된 가운데, 코스닥으로 이전상장하는 기업들의 경우 상장 직후 유통물량 비중이 큰 점이 하방 압력을 키울 수 있다는 평가다. 실제 틸론의 상장 후 유통물량은 총상장예정주식수(598만1645주) 중 56.99%(354만7196주)로 높은 편이다. 3개월 후에는 59.3%로 거의 60%에 육박한다. 금융투자업계 한 관계자는 “코넥스에서 이전상장한 기업 중에 흥행한 사례가 없어서 당분간 이전상장한 기업들이 주목받기는 어려울 것”이라고 말했다.

한편 틸론은 오는 20~21일 기관투자자 대상 수요예측을 실시한다. 같은 달 26~27일에는 일반 청약을 진행한다. 상장일은 오는 7월 중이며, 대표주관사는 키움증권이다.

![경찰, 승진 지역 내 서장 역임 1회 제한 없앤다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031101296t.jpg)