|

이지수 한국투자증권 연구원은 “전기차 판매량이 1분기 대비 증가세를 보이며 낮아진 컨센서스를 소폭 상회, 바닥을 다지는 모습”이라며 “생산량은 판매량을 밑돌면서 재고가 감소했다”고 설명했다.

이지수 연구원은 “다만 전년 대비 판매량 감소세가 2분기 연속 이어지고 있어 역성장 가능성이 여전히 존재한다”며 “올해 하반기 판매량이 전년 대비 6% 성장해야만 2023년 판매량을 달성할 수 있다”고 분석했다. 이에 테슬라의 단기 실적에 대한 눈높이는 낮춰야 한다고 진단했다.

다만 중장기적으로 2분기 실적보다는 사이버트럭의 램프 업, 차세대 플랫폼 기반 신모델 출시 여부, AI 데이에서 공개될 것으로 예상되는 옵티머스(2025년 말 판매 기대), 로보택시(2025년 초 출시 예정) 등 중장기 성장 모멘텀은 유효하다는 분석이다.

이 연구원은 “테슬라는 지난해 4분기 실적 발표에서 차세대 플랫폼 기반 신모델인 ‘모델 2’ 출시는 ‘모델3’과 ‘모델Y’의 글로벌 론칭을 잇는 두 번째 성장 모멘텀이라고 밝혔다”며 “‘모델 2’는 3만달러 이하로 형성될 것으로 예상, 테슬라의 차세대 플랫폼 기반 신모델에 주목해야 한다”고 강조했다.

이어 “올해 1분기 실적 발표에서 테슬라는 해당 신모델의 생산 개시를 기존 2025년 하반기에서 올해 말 혹은 내년 초로 앞당길 것이고, 새 생산 라인 도입 전까지 기존 생산라인을 활용할 계획이라고 했다”며 “이를 통해 생산 능력은 연간 300만대(현재 235만대)까지 확대될 것으로 전망된다”고 덧붙였다.

테슬라의 AI 기반 자율주행 역량도 주목할 필요가 있다.

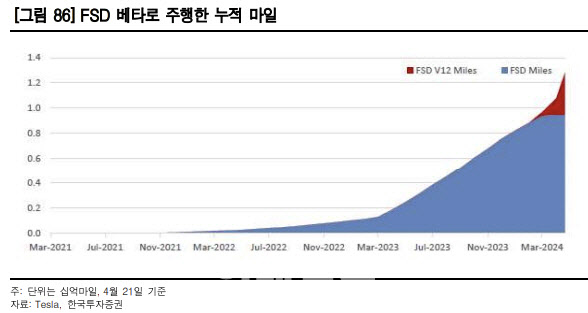

이 연구원은 “테슬라는 미국 내 테슬라 소유자에게 완전자율주행(FSD) 1개월 무료 체험을 제공하고 있고 FSD 구독(월 99달러) 및 구매 비용 축소(8000달러)를 통해 주행 데이터 확보를 가속화하고 있다”며 “테슬라는 FSD 이용률을 높이기 위해 노력하고 있다”고 설명했다. 그는 “이로 인한 4월 기준 FSD 베타로 주행한 누적 주행거리는 13억마일을 기록했다”며 “이에 동반한 AI 인프라 확장세도 가파르다”고 했다.

이 연구원은 이어 “테슬라는 3만5000개의 H100(GPU)을 확보했고, 연말까지 보유량을 8만5000개까지 확대할 계획”이라며 “AI 기반 자율주행 역량에 주목해야 한다”고 강조했다.

|

![천만원으로 매달 300만원 통장에... 벼랑끝 40대 가장의 '대반전'[주톡피아]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031001803t.jpg)

![서초구 아파트 19층서 떨어진 여성 시신에 남은 '찔린 상처' [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100013t.jpg)