넉넉한 유동성을 기반으로 북미나 유럽과 비교해 합리적인 자금으로 유의미한 지분을 확보할 수 있다는 점이 요인으로 풀이된다. 한번 비즈니스 관계를 맺으면 차후 투자에서도 돈독한 관계를 이어갈 수 있다는 점도 원인으로 꼽힌다.

|

올해 1분기 기준 1150조원 넘는 자산을 운용하는 사모펀드 운용사 ‘블랙스톤’은 지난달 27일 하영구 전 은행연합회 회장을 한국법인 회장에 선임했다.

지난해 8월 고문으로 블랙스톤에 합류한 하 회장은 한국씨티그룹 회장 겸 행장, 전국은행연합회장 등을 지낸 금융권 베테랑이다. 하 회장은 새로 창설된 부동산 팀을 이끌기 위해 블랙스톤이 영입한 김태래(Chris Kim) 부동산부문 대표, 블랙스톤의 한국 PE(프라이빗에퀴티)사업을 이끌어온 국유진(Eugene Cook) PE부문 대표와 함께 한국 사업을 총괄한다.

블랙스톤은 지난 2008년 한국법인을 열었다가 과열 경쟁과 낮은 수익성 등을 이유로 2014년 사무실을 철수했다. 그러다 8년 만인 올해 서울 광화문에 한국법인 사무실을 열고 인력을 재정비하면서 공격적인 투자를 예고하고 있다.

한국계 미국인 조셉 배(Joseph Bae)가 공동 대표로 있는 KKR의 국내 공략도 만만치 않다. KKR은 지난해 1월 39억달러 규모의 아시아 태평양 인프라 펀드와 17억 달러 규모의 아시아 부동산 펀드 구성을 마치고 아시아 시장 공략을 선언했다.

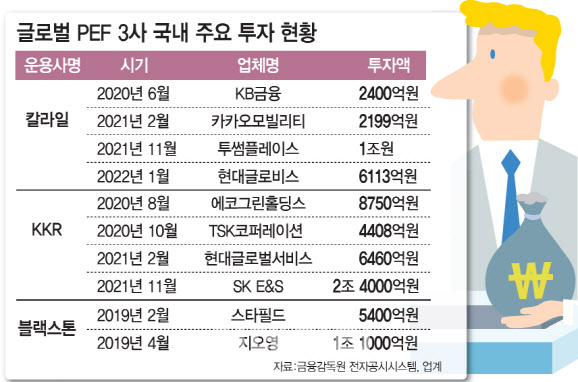

앞서 KKR은 2020년 8월 국내 의료폐기물 처리 업체 ESG·ESG청원 등을 관리하는 에코그린홀딩스를 8750억원에 인수했다. 같은 해 10월에는 국내 수처리 전문업체인 TSK코퍼레이션 지분 37.39%를 4408억원에 사들인 뒤 지난해 10월 합병법인 ‘에코비트’(ECORBIT)를 공식 출범했다.

KKR은 이밖에 현대중공업지주(267250) 계열사인 현대글로벌서비스의 지분 38%(152만주)를 6460억원에 인수하는 프리 IPO(상장 전 투자유치)와 SK E&S가 추진 중인 2조4000억원 규모의 상환전환우선주(RCPS) 발행에도 참여했다. 2020년 8월부터 1년 반 동안 국내에 투자한 자금만 4조3000억원을 넘는 셈이다. 최근에는 1조원 규모 바이아웃(경영권거래)딜로 꼽히는 아워홈 인수전에도 의지를 내비친 상황이다.

자본시장 변화에 우호적 관계 형성도 영향

한국계 이규성 대표가 이끄는 칼라일도 ADT캡스 이후 7년 만에 국내에서 바이아웃(경영권 거래) 물꼬를 텄다. 칼라일은 지난해 아시아 지역 바이아웃 펀드인 ‘칼라일 아시아 파트너스 V (Carlyle Asia Partners V)’를 통해 앵커에퀴티파트너스(앵커PE)로부터 1조원에 투썸플레이스 인수 계약을 체결했다.

연초에는 정의선 현대차(005380) 그룹 회장과 정몽구 명예회장이 보유한 현대글로비스(086280) 지분 10%를 6113억원에 인수하며 3대 주주에 오르기도 했다. 칼라일은 2020년 KB금융지주(2400억원)와 지난해 카카오모빌리티(2200억원)에 투자하며 주주 명부에 이름을 올리고 있다.

글로벌 PEF 운용사들의 국내 시장 공략이 두드러진 이유는 무엇일까. 공정거래법 전부 개정안 시행에 따른 ‘일감 몰아주기 규제’와 같은 환경이 영향을 미쳤다는 분석이 나온다. 보유 지분 매각을 통한 글로벌 PEF 운용사와의 관계 형성을 선호하는 국대 대기업들의 전략이 작용했다는 것이다.

비교적 합리적인 투자금으로 다양한 포트폴리오(투자처)를 확보할 수 있다는 점에도 주목하고 있다. 한 PEF 운용사 관계자는 “국내 바이아웃이나 지분 투자는 북미나 유럽 지역과 비교해 투자 규모가 부담스럽지 않지만 투자 수익률은 게런티(보장) 할 수 있다고 보는 분위기”라며 “한번 맺은 관계로 국내 대형 투자처에 잇달아 초대받을 수 있다는 점도 고려하는 것 같다”고 말했다.

![여수산단은 좀비 상태...못살리면 한국 산업 무너진다[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031201409t.jpg)

![가정집서 나온 백골 시신...'엽기 부부' 손에 죽은 20대였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031300001t.jpg)