|

◇국내 주식형 펀드 수익률 상위권, 반도체가 싹쓸이

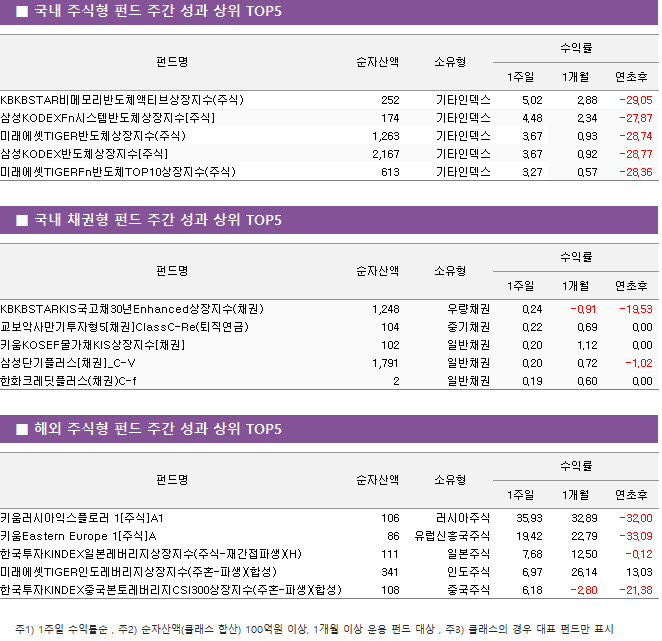

21일 펀드평가사 KG제로인에 따르면 순자산액(클래스 합산) 100억원 이상, 운용기간 1개월 이상인 국내 주식형 펀드 중 주간 수익률(8월10~18일) 상위에는 KB자산운용의 ‘KBSTAR비메모리반도체액티브상장지수(주식)’ 상장지수펀드(ETF)가 이름을 올렸다. 수익률은 5.02%를 기록했다. 이어 ‘삼성KODEXFn시스템반도체[주식]’ ETF가 4.48%로 뒤를 이었다.

상위권에 모두 반도체 지수를 추종하는 상품들이 올랐다. KBSTAR비메모리반도체액티브상장지수 ETF는 비메모리 시스템 반도체 밸류체인 국내 기업들에 투자한다. 벤치마크인 ‘iSelect 비메모리반도체지수’는 코스피 및 코스닥에 상장된 보통주 중 비메모리반도체 산업 전반에 걸친 종목으로 구성됐다. 삼성KODEXFn시스템반도체 ETF는 같은 테마의 패시브 상품이다.

인플레 여파에 반도체 업황에 대한 부진한 수요 전망이 잇따랐지만 반도체에 투자하는 상품들이 선방하는 모습이다. 채민숙 한국투자증권 연구원은 “기술 난이도 상승으로 공정 미세화를 통한 집적도 증가와 스케일 확장이 한계에 다다르면서 디램(DRAM) 공급 증가율은 계속 둔화하고 있다”며 “2023년 이후 디램 공급 증가율은 둔화되고 디램 가격과 수익성이 안정될 것”이라며 특히 메모리 공급사들의 호실적을 기대했다.

‘미래에셋TIGER반도체(주식)’ ETF도 주간 수익률 3.67%로 3위에 올랐다. ‘삼성KODEX반도체[주식]’ ETF와 ‘미래에셋TIGERFn반도체TOP10(주식)’ ETF도 각각 3.67%, 3.27%로 상위권에 이름을 올렸다.

전체 국내 주식형 펀드 수익률은 한 주간 -0.11%를 기록했다. 이 기간 코스피는 연방공개시장위원회(FOMC) 회의록에서 긴축 의지를 재확인한 영향으로 0.62% 하락했다. 조 바이든 미국 대통령이 인플레이션 감축 법안(IRA)에 서명했지만 이 법안의 보조금 혜택이 한국산 전기차에는 적용되지 않는 것으로 알려져 자동차 관련주가 부진했다. 코스닥 역시 연방준비제도(Fed)의 긴축 부담감에 0.73% 하락했다.

|

◇루블화 강세에 러시아 펀드 수익률 1위

해외 주식형 펀드 주간 수익률은 1.89% 상승했다. 국가별로는 유럽신흥국주식이 12.50%로 가장 많이 상승했다. 유럽주식은 -0.04%로 하락폭이 가장 컸다. 섹터별 펀드에선 금융섹터가 1.57%로 상승폭이 가장 컸다. 개별 상품 중에서는 키움증권의 ‘키움러시아익스플로러1[주식]’ ETF가 35.93% 수익률로 가장 우수한 성적을 나타냈다.

루블화 강세에 따른 착시효과라는 평가다. 우크라이나 전쟁 직후 루블화는 미국이 주도한 국제은행간통신협회(SWIFT)에서 퇴출되며 전쟁 초기 급락했다. 하지만 러시아 정부가 천연가스 수입국들에 대금을 루블화로 지불하라고 요구하는 등의 소식에 루블화는 이후 서서히 강세를 보이고 있다.

한 주간 글로벌 주요 증시는 상승세를 보였다. S&P500 지수는 수입물가의 둔화가 확인되며 연준 긴축 속도가 완화될 것이란 기대감에 상승했다. 니케이225지수도 국제 유가가 7개월 만에 최저치를 찍으면서 에너지수입국인 일본에 호재로 작용해 지수 상승을 주도했다. 유로스톡50은 원자재 가격 상승 여파로 에너지 관련주가 강세를 보이며 지수 상승을 주도했다. 상해종합지수는 폭염으로 중국 내 공장들이 가동을 멈추면서 생산과 소비 활동 위축에 하락했다.

한 주간 국내 채권금리는 하락세를 기록했다. 국내 채권금리는 장기물이 단기물보다 큰 폭으로 하락해 장·단기물 금리 차이가 작아지는 플래트닝 현상이 나타났다. 뉴욕 제조업지표는 물론 중국 소매판매와 산업생산 지표가 부진하면서 국채 시장 강세로 이어졌다. 반면 국고채 1년물 금리는 0.02%포인트 하락한 2.870%에 마감했다.

자금 흐름을 살펴보면 국내공모 펀드 설정액은 한 주간 8조1066억원 증가한 233조1875억원, 순자산은 8조996억원 증가한 247조2850억원을 기록했다. 주식형펀드 설정액은 297억원 감소한 21조3989억원, 순자산액은 764억원 감소한 24조1015억원으로 나타났다. 채권형 펀드의 설정액은 90억원 감소한 20조1904억원, 순자산액은 88억원 증가한 20조473억원이다.

해외주식형 펀드 설정액은 434억원 증가한 21조7508억원으로 집계됐다. 해외채권형 펀드의 설정액은 68억원 증가했으며, 해외부동산형 펀드 설정액은 285억원 감소했다. 그 외에 해외주식혼합형 펀드 설정액은 147억원 증가했다.

![메가캐리어 대한항공…4년 만에 이룬 조원태의 ‘큰 날개'[증시 핫피플]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000069t.jpg)

![‘여대 거른다' 괴담까지…계속되는 ‘동덕여대 사태'[사사건건]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000071t.jpg)

![아파트에서 숨진 트로트 여가수…범인은 전 남자친구였다 [그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24113000001t.jpg)