|

경제 석학인 케네스 로고프 미국 하버드대 교수가 최근 세계은행(WB)의 보고서를 살펴본 뒤 꺼낸 물음이다. 이 보고서 제목은 ‘부채의 물결 세계를 덥치다’(Global waves of debt)’이다. WB는 세계 부채 현황을 분석한 결과 신흥국의 부채가 50년 만에 가장 빠른 속도로 늘고 있다고 결론 지었다. 로고프 교수의 물음도 ‘이번에도 다르지 않다’는 결론을 염두에 둔 것으로 풀이된다.

그가 2009년 출간해 세계적으로 주목받았던 ‘이번엔 다르다(This time is different)’를 빗댄 것이다. 로고프 교수는 과거 800년간 66개국의 크고 작은 금융위기를 집대성한 이 책을 통해 ‘사람들은 항상 이번엔 다르다고 착각하지만 결국 다르지 않았다’는 결론을 제시해 학계에 파장을 낳았다.

신흥국 부채비율, 10년새 2배 급증

WB를 비롯한 주요 국제기구들이 잇따라 ‘부채의 습격’을 경고하고 나서 주목된다. 금융위기 이후 경기부양을 위한 초유의 빚 잔치가 벌어졌는데, 그 후유증이 나타날 조짐이 보인다는 것이다. 사상 최저수준으로 기준 금리를 떨어트린 한국도 예외는 아니다.

클라우디오 보리오 국제결제은행(BIS) 통화경제국장은 최근 보고서를 통해 “마이너스 금리의 정부부채와 기업부채가 17조달러, 즉 전세계 총생산(GDP)의 20%에 이르고 있다”며 “몇 년 전만 해도 상상할 수 없던 일들이 지금은 표준이 됐다”고 말했다. 그는 ‘중앙은행의 중앙은행’으로 불리는 BIS에서 요직을 맡고 있는 인사다.

보리오 국장은 “현재 GDP 대비 민간과 공공의 부채 비중은 금융위기 때보다 높다”며 “특히 역사적으로 전쟁 중일 때 혹은 전쟁 후유증이 나타날 때를 제외하면 공공 부문 부채는 가장 높은 상황”이라고 우려했다. 각국 정부가 금융 안정에 주의를 기울여야 한다는 의미다. WB와 비슷한 톤의 경고다.

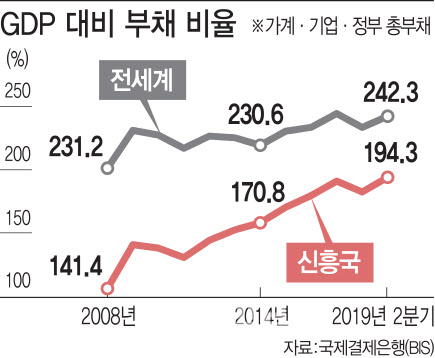

BIS에 따르면 지난해 2분기 전세계 매크로 레버리지(명목 GDP와 비교한 가계·기업·정부의 부채 총계 비율)는 242.3%로 나타났다. 금융위기가 본격화한 2008년(201.5%)보다 40.8%포인트 올랐다. 2000년대 190~200%대에서 횡보하다가 2010년대 상승 폭이 더 커진 것이다. 같은 기간 신흥국의 경우 106.9%에서 194.3%로 두 배 가까이 급등했다. 부채 위기의 뇌관으로 꼽히는 중국(142.6%→261.5%)은 증가 폭이 120%포인트에 육박했다.

빚, 다시 말해 대출이 늘어나는 건 경기 부양에 효과가 있다. 자발적으로 빚을 낸다는 건 상품·서비스에 대한 수요가 있다는 뜻이기 때문이다. 문제는 그 정도가 과도한 경우다. 부채 급증→금융비용 증가→가계수요 제약→기업매출 감소→경기활력 저하의 악순환 고리가 생길 수 있는 탓이다. 최근 국제통화기금(IMF)은 “전세계 부채 비율이 오르면서 경제 취약성이 높아지고 있다”며 “경기 침체에 제대로 대응하지 못할 수 있다”고 우려했다.

‘약한 고리’ 신흥국 디폴트 공포

나아가 디폴트(채무 불이행) 공포도 커지고 있다. 빚을 못 갚는 기업이 많아질수록 대출한 금융기관은 부실 우려가 커질 수 있고, 이는 외국인 자본 유출로 이어져 금융위기로 치달을 수 있다는 것이다.

실제 기업부채, 특히 신흥국의 빚이 ‘약한 고리’로 주로 거론된다. 주요 외신 등에 따르면 지난해 전세계 회사채 발행 규모는 2조5000억달러로 사상 최대를 기록했다. 금리(채권 발행 비용)가 워낙 낮다 보니, 기업이 한 해 동안만 3000조원 가까이 돈을 빌린 것이다. 그 부작용을 우려할 수준이라는 게 전문가들의 지적이다.

BIS 통계를 보면 지난해 1분기 신흥국의 GDP 대비 기업부채 비율은 100.6%로 5년 전인 2014년 1분기(86.2%)보다 14.4%포인트 상승했다. 전세계 평균(88.0%→93.7%, 5.7%포인트↑)보다 증가 폭이 크다. 블룸버그에 따르면 지난해 중국 채권시장의 디폴트 규모는 1300억위안(21조6000억원)을 넘기며 역대 최대치를 나타냈다.

문제는 한국도 사정권에 있다는 점이다. 2000년대 150% 안팎이었던 한국의 매크로 레버리지는 지난해 230%를 넘겼다. 가장 높은 수치다. 게다가 세계적인 부채 위험이 한국으로 전이될 가능성도 배제하기 어렵다.

홍준표 현대경제연구원 연구위원은 “기업부채는 이미 임계치를 넘어섰다고 본다”며 “전세계에 만연한 부채 위험이 국내에 전이되지 않도록 모니터링을 강화하는 동시에 국내 부채의 증가를 억제할 필요가 있다”고 조언했다.

!['과대망상'이 부른 비극…어린 두 아들 목 졸라 살해한 母[그해 오늘]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/02/PS26021700001t.jpg)